Lagerfinanzierung – Vom Bestand zur Bezahlung

Inhaltsverzeichnis

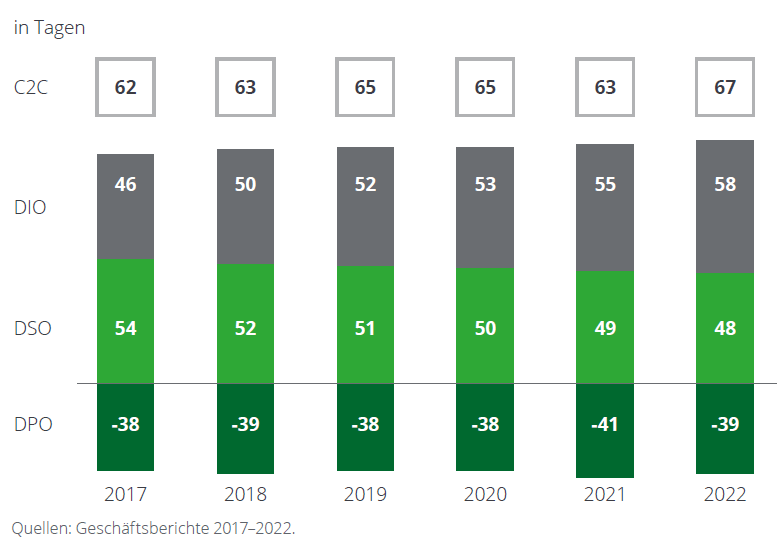

Bis Ende 2021 galt bei vielen Unternehmen die Devise: Geld am Kapitalmarkt ist günstig, Fremdkapital nahezu frei verfügbar. Unternehmen haben ihre Lagerbestände erhöht, um auch bei unzuverlässigen und unterbrochenen Lieferketten den Überblick über ihre Lieferkapazität zu behalten. Infolgedessen war die Sensitivität gegenüber gebundenem Kapital in vielen Unternehmen eher gering. Doch die Rahmenbedingungen haben sich inzwischen geändert. Der Krieg in der Ukraine, der im Februar 2022 begann, markierte einen Wendepunkt in den historisch niedrigen Kapitalkosten: Geld ist „teurer“ geworden und die Finanzierung wird immer schwieriger; nicht zuletzt aufgrund der hohen makroökonomischen Unsicherheit. Eine aktuelle Analyse der Deloitte GmbH Wirtschaftsprüfungsgesellschaft ergab, dass die durchschnittliche Kapitalbindungsdauer zunimmt. Der Haupttreiber hierbei sei der Lagerbestand (siehe Abbildung). Die Umfrage berücksichtigte verschiedene Branchen wie Automobil, Maschinen- und Anlagenbau, Groß- und Einzelhandel, Bauwesen und Gesundheit/Life Sciences.

Cash-to-Cash-Cycle: Kapitalbindungsdauer, Entwicklung 2017 bis 2022. Quelle: Working Capital Report 2023 – Die Renaissance des Working Capital Managements S.9, © Deloitte GmbH Wirtschaftsprüfungsgesellschaft.

Steigender Kapitalbedarf, teilweise schwächere Kapitalverfügbarkeit und steigende Zinsen erfordern nun eine Stärkung einer Finanzierung von innen heraus. Das Working Capital

Management ist dadurch im Jahr 2024 wieder zu einem der Kernthemen in Unternehmen geworden. Denn speziell in Zeiten wirtschaftlicher Krisen wird Kapital als knappe Ressource betrachtet und liquide Mittel stellen somit einen kritischen Erfolgsfaktor dar.

“Revenue is vanity, profit is sanity and cash is reality?”

Aktuell ist es wichtig, „die Notwendigkeit in eine Tugend“ verwandeln: Probleme entdecken, Prozesse optimieren und dadurch Liquidität und Profitabilität steigern, um damit Handlungsspielräume auch in einer Krisensituation zu schaffen. In der Praxis wird dafür die dynamische Betrachtung des Wertschöpfungsprozesses eines Unternehmens (Cash Conversion Cycle) als Mess- und Steuergröße eingesetzt. Diese zahlungsstromorientierte Perspektive konzentriert sich auf einer Kreislaufbetrachtung der liquiden Mittel: das in den Vorräten gebundene Kapital und die dadurch verursachten Zahlungsausgänge sowie der Rückführung der liquiden Mittel in das Unternehmen.[1] Die geplanten Maßnahmenprogramme sollten daher die Prozesse mit hohem Einfluss auf die wesentlichen Working Capital-Bestandteile adressieren.

Hohe Lagerbestände sollten bei steigenden Kapitalkosten abgebaut werden, ohne die eigene Lieferfähigkeit zu gefährden. Allerdings – und dies lehrten die Coronapandemie und die Wirtschaftslage rund um den Ukraine-Krieg – können knappe Lager zu Produktions- oder Auslieferungsstopps führen, wenn die Lieferkette unterbrochen wird. Die Weltmarktpreise für viele Rohstoffe erhöhen sich stetig und hat daher in den letzten Jahren in einigen Branchen ebenfalls eine Erhöhung der Vorratshaltung notwendig gemacht.

Eine Auslagerung von Teilen der Supply Chain, Produktengpässe sowie Verfügbarkeiten haben diese negative Entwicklung der Bestandsreichweite gefördert. Zusätzlich wird die Liquidität dieser Unternehmen durch eine hohe Kapitalbindung im Warenlagerbestand belastet. Vor allem produzierende Unternehmen – aber auch viele Händler – stehen daher vor die Frage, wie sie ihren freien Lagerbestand finanziert werden kann.

Gefragt sind dabei vor allem die Möglichkeiten der Innenfinanzierung. Laut einer Umfrage der DZ Bank und des Bundesverbands der Deutschen Volksbanken und Raiffeisenbanken ist sie die am zweithäufigsten nachgefragte Form der Unternehmensfinanzierung – direkt hinter einem regulären Bankkredit.

Auf dem Prinzip der Innenfinanzierung fußen auch objektbasierte Ansätze (Vermögensbasierte Finanzierung | Asset Based Finance) wie zum Beispiel die Lagerfinanzierung und stellt eine weitere Alternative zum Kontokorrent dar.

Lagerfinanzierung: Umlaufvermögen als Sicherheit

Bei einer Lagerfinanzierung wird das Warenlager bis hin zu Sachwerten für einen Kredit eingesetzt. Als Sicherheit dient dem Finanzierer der Wert Ihres Lagers. Dabei können sowohl Rohstoffe als auch fertige Produkte berücksichtigt werden. Bei einer klassischen Bankenfinanzierung wird dieses Potenzial häufig suboptimal verwendet.

Bei der Lagerfinanzierung bewertet der Finanzierer den aktuellen Lagerbestand. Dieser Wert gilt als Sicherheit für eine revolvierende Kreditlinie Das gebundene Kapital des Umlaufvermögens in Form von Waren und Vorräten wandelt sich in freie liquide Mittel in Form einer fortlaufenden Kreditlinie zu banküblichen oder besseren Konditionen um. Die so freigewordenen Mittel können für eine Unternehmenstransformation oder für zusätzliche Ertragsmöglichkeiten, wie z.B. die Nutzung von Boni, Skonti oder Sonderkonditionen genutzt werden. Im Gegensatz zu herkömmliche Finanzierungsformen wächst die Finanzierung mit dem Lagerbestand dynamisch und bedarfsgerecht mit.

Für die Vergabe dieses Spezialdarlehen sind primär die Werthaltigkeit sowie die Liquidierbarkeit der angebotenen Sicherheiten entscheidend.

Vorhandene Vermögenswerte entscheiden über eine Lagerfinanzierung

Bei der Lagerfinanzierung sind die werthaltigen Bestände eines Unternehmens das wichtigste Vergabekriterium und müssen daher strengen Anforderungen entsprechen. Beleihbares Umlaufvermögen sollte vor allem aus wertbeständigen und sekundärmarktfähigen Handelsgütern sowie werthaltigen Lagerbeständen bestehen. Verderbliche Waren sind von einer Beleihung dagegen grundsätzlich ausgeschlossen.

Ein weiterer Punkt, auf den die Finanzierungsgeber achten, ist die Umschlagshäufigkeit der Ware. Denn die Umschlagshäufigkeit gibt an, wie viel Ware grundsätzlich verkauft wird. Beträgt die Umschlagshäufigkeit z.B. ein Jahr oder länger, könnte das ein Anzeichen sein, dass der Lagerbestand nur schwer oder gar nicht zu veräußern ist. Außerdem ist es wichtig, dass die Ware frei von Rechten Dritter ist. Das heißt, sie darf nicht unter dem Eigentumsvorbehalt des Lieferanten erworben sein.[2]

Grundsätzlich muss das Umlaufvermögen, das für eine Lagerfinanzierung infrage kommt, folgende Eigenschaften aufweisen:

- Fungible und freihandelbare Güter,

- Lagerbestand mit regelmäßigem Umschlag (mindestens zwei Warenumschläge pro Jahr),

- Auftragsbezogener Warenbestand.

Einzel- oder Eigenprodukte mit nur einem Abnehmer oder einem Absatzkanal eignen sich für eine Lagerfinanzierung dagegen nicht. Auch Waren mit einer Mindesthaltbarkeit von weniger als 12 Monaten (verderbliche Waren), sind für eine Lagerfinanzierung ausgeschlossen.

Liquidität statt Kapitalbindung

Während eine Einkaufsfinanzierung bei der Verlängerung der Kreditorenlaufzeit (DPO) ansetzt, greift die Lagerfinanzierung das im Rahmen des Wertschöpfungsprozesses gebundene Kapital (DIO) auf.

Das Modell eignet sich nicht nur dafür die Beschaffungsseite abzudecken, sondern lässt sich auch für eine ganze Reihe weiterer Anlässe einsetzen, z.B.:

- Abfedern von Saisoneffekten oder Flauten,

- Überbrückungsfinanzierung,

- Aufstockung des Lagers für bessere Verfügbarkeit,

- Investitionen in neue (digitale) Prozesse und Geschäftsbereiche,

- Wachstumsfinanzierung,

- Andere opportunistische Anlässe.

Damit können erste Veränderungen für eine erfolgreiche Neuausrichtung angestoßen werden. Die Finanzierungsvorauszahlung beträgt dabei je nach „Asset“ zwischen 50 % -80 % des Buchwertes (Loan-to-value). Die gewonnene Liquidität steht flexibel zur Verfügung und muss nicht zweckgebunden für Anschaffungen eingesetzt werden; zudem kann die bestehende Banklinie geschont werden

Eine Liebe auf dem zweiten Blick?

Eine Finanzierung des Warenlagers eignet sich besonders für mittlere und große mittelständische Unternehmen mit eigener Lagerhaltung. Da die Ware nach dem „pay as you earn“-Prinzip im Lager liegen bleibt, sollte allerdings ein ausreichender Versicherungsschutz bestehen.

Auf den ersten Blick mag eine Lagerfinanzierung aufgrund seiner restriktiven Voraussetzungen als unattraktiv erscheinen. Aber gerade dieses Finanzierungsinstrument bietet extrem viel Spielraum für Gestaltungsmöglichkeiten sämtlicher Unternehmensgrößen.

„Diese Modelle funktionieren, ohne dass die eigene Hausbank mit im Risiko ist.“

Vor allem in Verbindung mit verbreiteten Margenrastern wäre eine sogenannte Warehousing-Finanzierung eine bilanzschonende Alternative. Dabei wird vom Finanzierungspartner eine Lagerhandelsgesellschaft gegründet, die zu einem festgelegten Stichtag (Ultimo) die Warenbestände übernimmt. Das Unternehmen erhält im Gegenzug den bilanziellen Gegenwert des Umlaufvermögens ohne Abzüge. Die neue Objektgesellschaft mit dem Finanzierungspartner hat ausschließlich die Aufgabe, das Warenlager der Firma zu halten – die freie Verfügbarkeit der Bestände verbleibt weiterhin beim Unternehmen. Die betrieblichen Abläufe und technische Verwaltung bleiben unverändert. Das Unternehmen hat folglich keine Bankverbindlichkeit, sondern geht gegenüber der neuen Zweckgesellschaft eine sonstige langfristige Verbindlichkeit ein.

Auch die Struktur der Fristigkeiten verbessert sich durch diese Off-Balance-Finanzierungen entsprechend, was sich positiv auf weitere Kennzahlen und das Unternehmensrating auswirken kann. Unter bestimmten Umständen findet diese sonstige Verbindlichkeit bei der Ermittlung von Finanzkennzahlen (Financial Covenants) ebenfalls keine Berücksichtigung.

Ähnlich wie bei einem Sale and lease back-Verfahren, übereignet ein Unternehmen bei einer abgewandelten Borrowing-Base-Finanzierung seinen Lagerbestand, bleibt aber weiterhin Eigentümer.

Festzuhalten bleibt, dass unabhängig von bestehenden Konzepten eine strukturierte Finanzierung in Formen der assetbasierten Finanzierung die Eigenkapitalquote erhöhen und eine Finanzierungssicherheit bietet, die ein Kontokorrentkredit bei direkter Finanzierung nicht bieten kann.

[1] Vgl. hierzu u.a. Eitelwein/Wohlthat (2005), S. 417.

[2] Hat ein Unternehmen die Ware z.B. anhand einer Einkaufsfinanzierung beschafft, sollte dieser Prozess erfolgreich abgeschlossen sein.