Mit Factoring Freiräume schaffen

Inhaltsverzeichnis

- Cash ist King – nicht nur in Krisenzeiten

- Verschiedene Arten des Factoring

- Full-Service Factoring

- Inhouse Factoring

- Echtes vs. Unechtes Factorung

- Offenes vs. Stilles Factorung

- Factorung Coice /Ausschnittsfactoring

- Ultimo-Factorung

- Factoring als Finanzierungsfunktion

- Vorteile des Forderungsverkaufs

- Nachteile des Forderungsverkaufs

- Was kostet Factoring?

- Ist Factoring für mein Unternehmen geeignet?

- Jetzt unverbindlich und kostenlos Finnzierungsanfrage starten

Unternehmen verfügen derzeit über sehr vielfältige Möglichkeiten, das Working Capital zu entlasten und gebundene Liquidität zu heben. Die Betrachtung der Debitorenlaufzeit hat sich dabei als integraler Bestandteil des Working Capital Managements bereits etabliert.

Die Debitorenlaufzeit, auch Days Sales Outstanding (DSO) genannt, ist eine wichtige Kennzahl für die finanzielle Leistungsfähigkeit eines Unternehmens und beschreibt die durchschnittliche Bindung des Forderungsbestandes eines Unternehmens. Knackpunkt an dieser Stelle ist, dass Unternehmen für zügige Zahlungseingänge sorgen müssen, um dieser Kapitalbindung entgegenzuwirken. Um die Wettbewerbsfähigkeit eines Unternehmens zu Erhöhen und das Produktportfolio für potenzielle Neukunden attraktiver zu gestalten, sind längere Zahlungsziele aus vertrieblicher Perspektive jedoch wichtig. Mit dem Finanzierungsbaustein Factoring können Unternehmen diesem Problem adäquat begegnen.

Es handelt sich dabei um eine – je nach Umsatz bzw. Forderungshöhe – mitwachsende und „atmende“ Finanzierungsform, die unabhängig von der klassischen Bankfinanzierung vereinbart werden kann und auf die Werthaltigkeit der Forderungen aufbaut.

Cash ist King – nicht nur in Krisenzeiten

Factoring ist im Allgemeinen eine Finanzierungsmethode, bei der ein Unternehmen offenstehende Forderungen gegenüber seinen Kunden an einen Finanzdienstleister (Factoringgeber) verkauft.

Im Rahmen des Factorings werden 80 % – 90 % des Gegenwerts der Forderungen sofort in liquide Mittel umgewandelt. Der Factoringgeber zahlt vorab von bis zu 90 Prozent der verkauften Forderungsbeträge taggleich aus und ist damit neuer wirtschaftlicher Eigentümer der Forderungen. Dabei handelt es sich in der Regel um kurzfristige Forderungen aus Lieferungen und Leistungen.

Mindestens 10 % bleiben als sogenannter Sicherheitseinbehalt (Rücklagen) als Rückerstattung übrig, um mögliche nachträglichen Abzüge wie Rabatte, Boni, fehlerhafte Lieferungen und andere Kundeneinwände abzudecken. Diese Rückstellung für eventuelle Mängelrügen und Einreden wird nach einer vollständigen Zahlung des Kunden wieder aufgelöst.

Der Kaufpreis orientiert sich an der Forderungshöhe abzüglich einer Gebühr und Zinsen für die vorab bereitgestellte Liquidität.

Der Forderungsverkauf verkürzt die Debitorenlaufzeit und verhilft Unternehmen zu einem schnellen und sicheren Liquiditätszuwachs – unabhängig von den mit Kunden vereinbarten Zahlungskonditionen. Auch in der Sanierungs- und Restrukturierungsphase von Unternehmen kann Factoring eine wichtige Ergänzung der Finanzierungsstruktur darstellen, da es sich unmittelbar auf den Cashflow eines Unternehmens auswirkt. Per Definition dient dieser Finanzierungsbaustein dementsprechend zur umsatzkongruenten Betriebsmittelfinanzierung und verhindert, dass bei einem mittelständischen Unternehmen wertvolles Kapital durch zu lange Zahlungsziele von Kunden in offenen Außenständen gebunden bleibt.

In der Praxis informiert ein Unternehmen seine Kunden darüber, dass die ihm gegenüber bestehenden Forderungen an einen Factoringgeber verkauft wurden und der Rechnungsbetrag auch an diesen zu zahlen ist.

Im Gegenzug hat ein Unternehmen dem Factoringgeber laufend die Rechnungsdaten über die Forderungen zur Verfügung zu stellen.

Verschiedene Arten des Factoring

Durch die Wahl der Factoring-Art kann ein mittelständisches Unternehmen Vorzüge generieren. Diese Vorzüge können aufgrund verschiedener Konstellationen sehr vielfältig ausgestaltet sein:

Full-Service Factoring

Neben einer umsatzkongruenten Finanzierung umfasst das Fullservice – Factoring auch eine hundertprozentige Risikoabsicherung (Delkredereschutz) durch den Factoringgeber. Durch den Forderungsverkauf obliegt dem Factoringgeber auch das Debitorenmanagement inklusive dem Mahnwesen.

Inhouse Factoring

Bei einem Verfahren des Inhouse-Factorings nutzt ein Unternehmen die Finanzierung und Risikoabsicherung durch den Factoringgeber. Auf alle weitergehende Dienstleistungen hinsichtlich des Debitorenmanagements wird allerdings verzichtet. Für den Factoringgeber führt ein Unternehmen dann die Debitorenbuchhaltung selbst durch. Es besteht allerdings die Möglichkeit, zu einem bestimmten Zeitpunkt den Factoringgeber mit einer Mahnung zu beauftragen.

Echtes vs. Unechtes Factorung

Bei einem so genannten echten Factoring übernimmt der Factoringgeber das Ausfallrisiko (Delkredereschutz) der Forderungen. Dieses Verfahren eignet sich insbesondere für Unternehmen, die stark von hohen Forderungen gegenüber ihren Kunden abhängig sind. Factoring ohne eine Übernahme des Ausfallrisikos wird als unechtes Factoring bezeichnet und hat ausschließlich eine reine Finanzierungsfunktion. Dieses Verfahren kann eine kostengünstige Alternative für Unternehmen mit einem sehr zuverlässigen Kundenkreis sein.

Offenes vs. Stilles Factorung

Bei einem offenen Factoring wird der Kunde eines Unternehmens über den Forderungsverkauf unterrichtet. Der Kunde muss seine Rechnung direkt an den Factorer bezahlen. Beim Verfahren des stillen Factorings kann der Kunde eines Kunden nicht erkennen, dass eine Abtretung der Forderung an den Factoringgeber stattgefunden hat.

Factorung Coice /Ausschnittsfactoring

Bei diesem Verfahren werden nicht sämtliche Forderungen, sondern nur Forderungen ausgewählter Debitoren an den Factoringgeber verkauft. Dieses ist beispielsweise dann sinnvoll, wenn sich manche Kunden eines Unternehmens lange Zahlungsziele wünschen.

Ultimo-Factorung

Bei einem Ultimo-Factoring können Forderungen eines Unternehmens über einen kurzen Zeitraum und zu einem bestimmten Zeitpunkt an den Factoringgeber verkauft werden. Dieses kann zum Beispiel über den Bilanzstichtag oder über das Quartalsende sein und wird vor allem für eine Optimierung der Bilanzstruktur eingesetzt.

Factoring als Finanzierungsfunktion

In einem Beispiel soll dieses verdeutlicht werden:

Ein Unternehmen aus der produzierenden Industrie erwirtschaftet einen Umsatz von 14 Millionen Euro pro Jahr. Branchenüblich betragen hier die Zahlungsziele der Kunden durchschnittlich 45 Tage. Zur Absicherung von Forderungsausfällen aus Warenlieferungen unterhält das Unternehmen zusätzlich eine Waren-kreditversicherung.

Um die Liquidität zu verbessern, wurde den Top-Debitoren, die ein Umsatzvolumen von 20 % ausmachen, ein Skonto in Höhe von 2 % gewährt. Weitere 30 % des Umsatzvolumens setzt sich aus Debitoren zusammen, bei der das Unternehmen ohne vorherige Bonitätsprüfung unter Versicherungsschutz beliefern kann (sogenanntes Selbstentscheidungslimit / offering border).

Um Lieferantenrechnungen auch unter Ausnutzung von Skonto bezahlen zu können, unterhält das Unternehmen ferner einen Bankkredit in Höhe von 1,4 Millionen. Die strukturelle Materialaufwandsquote beträgt derzeit 60 %.

Das Unternehmen beschließt, die Forderungen der Kundengruppe, welche die restlichen 50 %

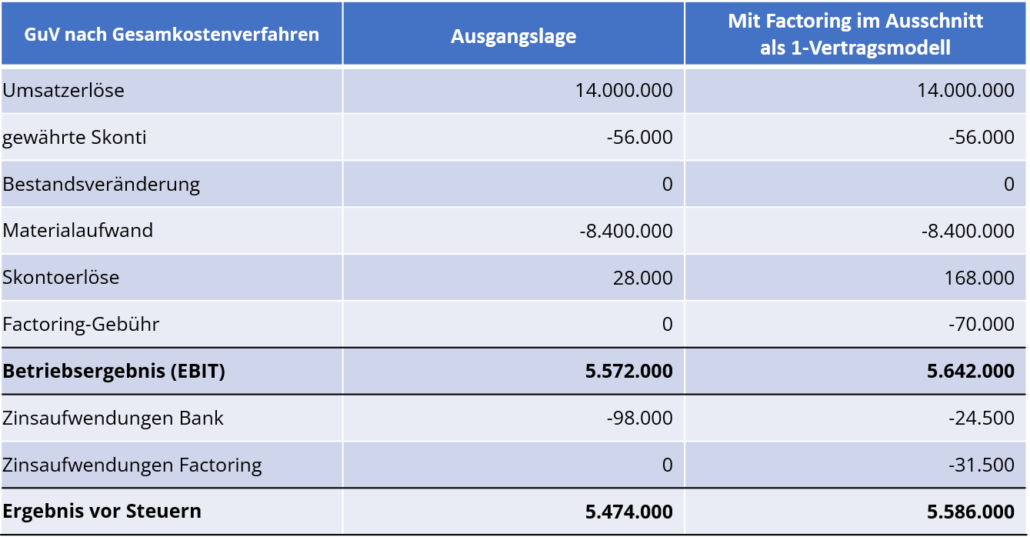

des Umsatzvolumens ausmachen, über Factoring zu finanzieren. Tabelle 1 gibt den beispielhaften Vergleich einer Finanzierung mit und ohne Factoring wieder[1]:

Tabelle 1: Factoring als Finanzierungsfunktion. Beispielhafter Vergleich einer Finanzierung mit und ohne Factoring.

[1] Für eine bessere Übersicht wurde auf die Berücksichtigung der Kosten der Warenkreditversicherung verzichtet. Diese stellt eine mathematische Konstante dar und beeinflusst nicht den Finanzierungseffekt.

Setzt das Unternehmen aus dem obigen Beispiel-Szenario Factoring ein, tritt unmittelbar ein Primäreffekt ein: Durch die Bevorschussung von 90 % verbessert sich die Liquidität des Unternehmens mit dem Erstankauf um 787.500 Euro. Als weitere Hebelwirkung können dadurch Im Zeitablauf weitere Lieferantenrechnungen unter Ausnutzung von Skonto bezahlt werden, als auch die Inanspruchnahme des Bankkredites reduziert werden (Sekundäreffekt).

Das Beispiel mag zwar idealtypisch erscheinen: doch trotz der zusätzlichen Factoring-Gebühr und -Zinsen wird ein deutlich höheres Unternehmensergebnis erzielt als ohne Factoring. Auch das EBIT – und daraus ableitend die Kennzahl EBITDA – wird dadurch verbessert. Eine gleichzeitige Optimierung von Working Capital und EBITDA ist demnach fallbezogen durchaus möglich. Warum ist das so? Werden mittels Factoring demnach zielgerichtet „teure“ Verbindlichkeiten abgebaut, wirkt sich dieses – in Abhängigkeit der individuellen Strukturdaten jedes Unternehmens – positiv auf die Kennzahlen aus. Darüber hinaus stärken kürzere Debitorenlaufzeiten das Vertrauen der Hausbanken und anderer Finanzierungspartner, da sie als Zeichen einer stabilen Finanzierungsstruktur angesehen wird.

Vorteile des Forderungsverkaufs

- Durch den Forderungsverkauf werden die offenen Außenstände unmittelbar in Kontobestände umgewandelt. Mithilfe der erhöhten Liquidität kann ein Unternehmen seine Verbindlichkeiten gegenüber den Lieferanten schneller begleichen, Skonti nutzen und damit Geld sparen.

- Sicherheiten können für die Inanspruchnahme von Kontokorrentkrediten freigesetzt werden, welche besonders für mittelständische Unternehmen wichtig sind.

- Durch den Verkauf von Forderungen an den Factoringgeber werden in der Bilanz / BWA die Außenstände reduziert, was in den meisten Fällen zu einer Erhöhung der Eigenkapitalquote zur Folge hat. Dies kann sich positiv auf das Bank-Rating auswirken.

- Mit einem verbesserten Rating können künftig auch die Kosten für die Fremdfinanzierung verringert werden.

- Durch die Übernahme des Ausfallrisikos, des Forderungsmanagements und des Mahnwesens durch den Factoringgeber können unter Umständen die Fixkosten im administrativen Verwaltungsbereich eines Unternehmens gesenkt werden.

Nachteile des Forderungsverkaufs

- Da der Factoringgeber in den meisten Fällen das Inkassowesen übernimmt, ist zu beachten, dass die persönlichen Beziehungen zu wichtigen Kunden verloren gehen oder Schaden nehmen können. Es sind begleitende Kommunikationsmaßnahmen gegenüber den Kunden sinnvoll.

- Durch den Forderungsverkauf könnte die Befürchtung geäußert werden, dass ein Unternehmen in finanzielle Schwierigkeiten stecken könnte. Auch hier können begleitende Kommunikationsmaßnahmen gegenüber den Kunden als sinnvoll erscheinen.

Was kostet Factoring?

Die Kostenstruktur ist in der Regel vom Brutto-Jahresumsatz, der Höhe der Finanzierungslinie und dem Umfang von übernommenen Dienstleistungen (Übernahme Ausfallrisiko, Mahnwesen, etc.) abhängig.

Die Einsparungen bei den Verwaltungskosten sowie die Zinsvorteile aus der Liquiditätssteigerung sollten in jedem Fall in Form von Vergleichsrechnungen den Finanzierungskosten gegenübergestellt werden.

Als Faustformel gilt: Ab einem Jahresumsatz von rund 2 Millionen Euro könnte der alternative Finanzierungsbaustein Factoring durch Forderungsverkauf für ein mittelständisches Unternehmen interessant werden. Unter dieser Grenze sind die variablen Stückkosten pro Forderung für ein Unternehmen kaufmännisch zu hoch, sodass in diesem Fall die Kosten den Liquiditätsvorteil aufheben.

Ist Factoring für mein Unternehmen geeignet?

Neue Produktentwicklungen oder die Erschließung neuer Märkte erfordern Kapital. Ob eigen- oder fremdfinanziert: Es muss zu Ihren Plänen für jede Unternehmensphase passen. Ein Forderungsverkauf ist besonders für mittelständische Unternehmen interessant, die stark wachsende Umsätze mit zugleich hohem Wareneinsatz haben und durch Skontierung im Einkauf Geld sparen können.

Eine optimale Unternehmensfinanzierung ist genau so komplex als auch wichtig. Nutzen Sie unser kostenloses Erstgespräch zur Beratung. Die Pecunia Flow ® Unternehmensberatung freut sich über Ihr Interesse und Ihre Anfrage.