Reverse Factoring hat sich zu einem wichtigen Tool der Absatzfinanzierung entwickelt. Wie gehen Einkaufsfinanzierer mit der Digitalisierung um? Die A.B.S Global Factoring AG hat auf diese Frage ihre eigene Antwort gefunden: Was es damit auf sich hat, verrät CEO Thorsten Klindworth im Kurzinterview.

WeiterlesenBeiträge

Der Wandel der Märkte, der allgemeine Trend zu spezialisierten Lieferanten und die Zunahme des Outsourcings haben eine vielfältige und mehrgliedrige Lieferkette für Unternehmen unerlässlich gemacht. Einer der größten Herausforderungen dabei ist es, das Working Capital im laufenden Geschäftsbetrieb immer so zu steuern, um auch jederzeit handlungsfähig zu bleiben.

WeiterlesenUnternehmen verfügen derzeit über sehr vielfältige Möglichkeiten, das Working Capital zu entlasten und gebundene Liquidität zu heben. Die Betrachtung der Debitorenlaufzeit hat sich dabei als integraler Bestandteil des Working Capital Managements bereits etabliert.

WeiterlesenDie Zahlungsdisziplin in Deutschland lässt weiter nach – zu diesem Schluss kommt die aktuelle Studie 2023 der Coface. Das hat massive Auswirkungen auf die Liquidität. Viele Jahre lang war Factoring ein Geheimtipp; doch das hat sich geändert.

Weiterlesen“Im Einkauf liegt der Gewinn”. – Das ist eine bekannte Kaufmannsweisheit, die auch insbesondere heute ihre Gültigkeit wieder erlangt. Verhandlungsgespräche gewinnt meist derjenige, der eine klare Strategie und Zielsetzung verfolgt und diese auch nach außen kommuniziert – daran hat sich auch im Jahr 2024 trotz Krisenstimmung nichts verändert.

WeiterlesenNach zehn Jahren kontinuierlichen Wirtschaftswachstums stellten die globalen Krisen der vergangenen drei Jahre nicht nur die Weltwirtschaft vor enorme Herausforderungen, sondern führten auch den deutschen Mittelstand in schwieriges Fahrwasser. Die globalen Krisen, die rekordhohe Inflation und die deutlich veränderten Zinssätze haben ihre prägnanten Spuren hinterlassen und lassen gegenwärtig nur wenige Unternehmer optimistisch in die Zukunft blicken. Welche Folgen haben die wiederholten Leitzinsanhebungen jetzt für Unternehmen?

WeiterlesenDie Finanzierung von Waren ist für viele Unternehmen ein wichtiger Faktor, um erfolgreich am Markt agieren zu können. Die Warenfinanzierung bietet dabei zahlreiche Vorteile, die nicht nur den Einkauf, sondern auch andere Bereiche des Unternehmens positiv beeinflussen können. In diesem Blogbeitrag erfahren Sie, warum die Warenfinanzierung ein wichtiger Erfolgsfaktor für Unternehmen sein kann und welche Möglichkeiten es gibt, diese zu nutzen.

1. Einleitung

Die Beschaffung von notwendigen Finanzmitteln wird für mittelständische Unternehmen nach dem Niedrigzinsniveau künftig ein Überlebensthema. Die Umstellung auf andere Energieträger oder die die Anpassung von Lieferketten, um die Wettbewerbsfähigkeit zu erhöhen, sind nur ein Teil der Verpflichtungen für Unternehmen aus einer langen Liste. Einen gemeinsamen Nenner haben diese Aufgabe dennoch alle: Es wird von Unternehmen Kapital benötigt, um diese Herausforderungen meistern zu können.

Die Einkaufsabteilung eines Unternehmens spielt eine entscheidende Rolle für den Erfolg des gesamten Betriebs. Eine Warenfinanzierung kann dabei helfen, die Beschaffung von Waren und Dienstleistungen zu erleichtern und somit die Liquidität des Unternehmens zu schonen. Aber was ist eigentlich eine Warenfinanzierung? Wie läuft sie ab und welche Anlässe gibt es dafür? In diesem Blogartikel werden wir uns eingehend mit diesem Thema auseinandersetzen und zeigen, wie eine Warenfinanzierung Unternehmen erfolgreich unterstützen kann.

2. Was ist eine Warenfinanzierung?

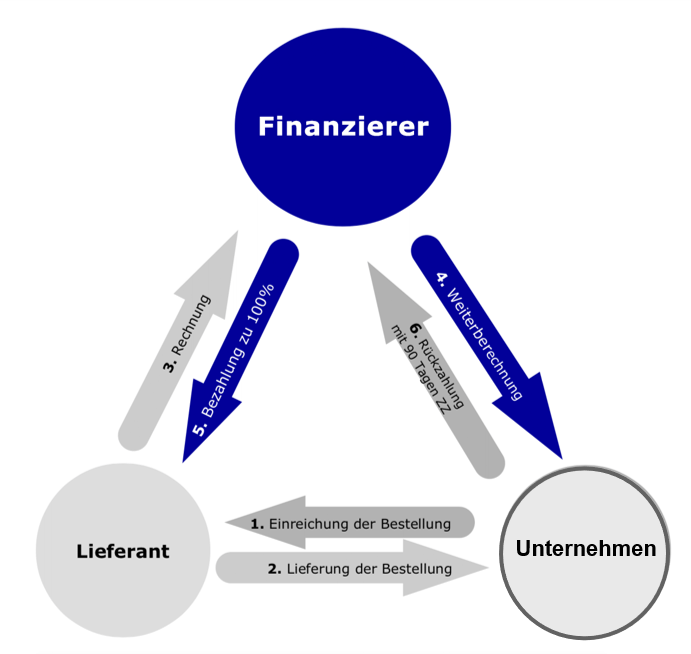

Eine Warenfinanzierung ist eine Möglichkeit für Unternehmen, ihre Liquidität zu schonen und den Einkauf von Waren zu finanzieren. Dabei wird die Finanzierung nicht direkt über das Unternehmen selbst, sondern über einen Finanzierungsanbieter abgewickelt.

Dieser übernimmt das Risiko, bezahlt den Lieferanten und verkauft direkt die Waren mit einem verlängerten Zahlungsziel an den Finanzierungsnehmer weiter. Die Waren werden vom Lieferanten an den Finanzierungsnehmer geliefert. Damit ist eine Warenfinanzierung lediglich ein bankenunabhängiges Handelsgeschäft.

3. Wie läuft eine Warenfinanzierung ab?

Eine Kreditlinie wird dem Abnehmer bei einer Warenfinanzierung nicht zur Verfügung gestellt. Die Mehrwerte werden rein aus dem Handelskonstrukt generiert, indem der Finanzierungsgeber Intermediär zwischengeschaltet wird. Hierfür werden jeweils zwei Kaufverträge geschlossen (mit dem Abnehmer und dem Lieferanten), die in einen Rahmenvertrag eingebettet werden. Dieser regelt die Konditionen für den Zwischenhandel. Das gesamte Konstrukt ist bewusst einfach gehalten und zeigt dennoch maximale Wirkung.

4. Welche Anlässe gibt es für eine Warenfinanzierung?

Eine Warenfinanzierung kann in vielen Situationen eine sinnvolle Option für Unternehmen darstellen. Beispielsweise bei saisonal bedingten Schwankungen im Absatz oder bei großen Bestellungen, die eine hohe Kapitalbindung erfordern würden.

Auch bei unvorhergesehenen Ereignissen wie Lieferengpässen oder Auftragsspitzen kann eine Warenfinanzierung helfen, um den Betriebsablauf aufrechtzuerhalten. Darüber hinaus ist sie auch für kleinere und mittelständische Unternehmen eine interessante Möglichkeit, um im Wettbewerb mit größeren Konkurrenten standzuhalten und um den bestehenden Finanzierungsmix zu ergänzen. So können nicht nur Einkaufsvorteile gehoben, sondern auch die finanzielle Flexibilität ausgebaut und das weitere Wachstum gesichert werden.

OPTIMIERUNG DES RATINGS UND KENNZAHLEN

Ein Unternehmen, das aufgrund des Handelsvolumens regelmäßig seine Kreditlinie bei der Hausbank beansprucht, erhält eine entsprechend schlechtere Bewertung.

Um dies zu verhindern, gehen immer mehr Unternehmen strategisch vor und sichern sich zur Entlastung ihrer Banken Kreditlinien für Waren. Der Effekt ist eine deutlich bessere Bonität und eine erhöhte Bereitschaft der Banken, für die Zukunft zusätzliche Finanzierungsangebote zu machen. In Situationen knapper Liquidität ist die Mittelbeschaffung deutlich schwieriger als in einer finanziell entspannten Situation. In diesem Zusammenhang sollten Unternehmen regelmäßig darüber nachdenken, trotz ausreichender finanzieller Mittel eine bankenunabhängige Finanzierungslinie für Waren in Anspruch zu nehmen.

LAGERUNG VON ROHSTOFFEN

In Zeiten der Rohstoffknappheit ist es wichtig, dass immer mehr Unternehmen ausreichend Rohstoffe beschaffen, um die Kundennachfrage zu decken. Die Warenfinanzierung dient dazu, einen ausreichenden Bestand zu ermöglichen, um zum richtigen Zeitpunkt und zum richtigen Preis einzukaufen und zugleich seine eigenen liquiden Mittel aufrechtzuerhalten. Ansonsten besteht immer das Risiko, dass die Bestellung aufgrund von Materialmangel nicht rechtzeitig erfüllt oder zu spät geliefert wird. Zusätzliche Kosten, die durch Vertragsstrafen oder gar die Verweigerung der Produktabnahme entstehen, können zu enormen Verlusten für das Unternehmen führen. Da der Einsatz einer Finanzierung für den Wareneinkauf die Verhandlungsposition beim Einkauf verbessert, können Sie in der Regel sogar einen zusätzlichen Einkaufsrabatt erhalten.

5. Was sind die Vorteile der Warenfinanzierung?

Kommt es im Zuge des Wareneinkaufs zu einem Ungleichgewicht zwischen Lieferant und Unternehmen, so hat das mehrfach auch Liquiditätsengpässe durch unterschiedliche Zahlungszielvereinbarungen zur Folge. Um sich die Vorfinanzierung der Waren dennoch leisten zu können und nicht unter Druck beziehungsweise in eine erschwerende Verhandlungsposition zu geraten, ist der Einsatz einer Warenfinanzierung ein probater Lösungsansatz. Die Bankenlinien werden entlastet, und Skontovorteile sowie Rabatte können vollständig genutzt werden. Durch den revolvierenden Einsatz des Modells zeigt sich ein optimales Zahlungsverhalten gegenüber den Lieferanten, was letztlich zu einer verbesserten und vor allem stabileren Positionierung gegenüber den Geschäftspartnern führt.

Eine weitere positive Eigenschaft der Warenfinanzierung ist die Flexibilität: Das Unternehmen kann je nach Bedarf entscheiden, welche Waren finanziert werden sollen und welche nicht. Dadurch kann es sich besser auf die jeweilige Marktsituation einstellen und schnell reagieren.

Die Vorteile einer Warenfinanzierung im Überblick:

- Chance zur Annahme zusätzlicher attraktiver Großaufträge

- Zusätzliche, schnell verfügbare Liquidität

- Schnelle Bezahlung der Lieferanten mit Nutzung von Rabatten und Skonti

- Schonung von Kreditlinien

- Verkürzung der Zahlungsziele beim Lieferanten

- Optimierung der Handelsposition

- Optimierung von Working Capital

- keine dinglichen Sicherheiten erforderlich

6. Was sind die Nachteile einer Warenfinanzierung?

Eine Warenfinanzierung kann für Unternehmen eine große Hilfe sein, um Liquidität zu schonen und Investitionen zu tätigen. Allerdings gibt es auch einige Nachteile, die beachtet werden sollten.

Auf diese Nachteile müssen interessierte Unternehmen achten:

- Eine Warenfinanzierung eignet sich nur für Einkäufe, nicht zur Deckung laufender Kosten wie Miete oder Löhne.

- Bei verspäteter Zahlung an den Finanzierer können hohe Verzugszinsen entstehen.

- Die Finanzierer bieten die Warenfinanzierung nicht für alle Verkäufer und Branchen an. Zu den Ausschlusskriterien gehören z.B. Verkäufe an Privatpersonen oder der Handel mit verderblichen Waren.

7. Voraussetzungen für eine Einkaufsfinanzierung

Damit ein Unternehmen seine Waren über einen Handelsfinanzierer vorfinanzieren kann, muss es über ausreichende Bonität verfügen. Der Finanzierer prüft das Rating des Käufers, aus den die Entscheidung für oder gegen das Finanzierungsangebot und die Höhe der Konditionen hervorgeht. Im Gegensatz zu einem Bankkredit muss der Käufer jedoch keine zahlreichen Geschäftsunterlagen einreichen und keine Sicherheiten für die Finanzierung stellen.

8. Fazit: Wie eine Warenfinanzierung Unternehmen erfolgreich unterstützen kann

Die Warenfinanzierung hat sich in den letzten Jahren als eine erfolgreiche Methode etabliert, um Unternehmen bei der Finanzierung von Waren und Produkten zu unterstützen. Durch die Möglichkeit, Lieferantenrechnungen erst später zu begleichen, kann die Liquidität des Unternehmens geschont werden. Dadurch können Investitionen getätigt und die Produktion gesteigert werden, ohne dabei das Eigenkapital zu stark zu belasten. Eine weitere Möglichkeit ist die Finanzierung von Exportgeschäften, bei denen eine Vorfinanzierung erforderlich ist.

Auch für kleinere Unternehmen ist die Warenfinanzierung eine attraktive Option, um ihre Liquidität zu erhöhen und wettbewerbsfähiger zu werden. Insbesondere bei saisonalen Schwankungen oder unvorhergesehenen Ausgaben kann eine Warenfinanzierung sinnvoll sein.

Trotzdem sollten Unternehmen bei der Wahl eines Finanzierungsmodells sorgfältig abwägen und alle Vor- und Nachteile berücksichtigen. Insgesamt kann jedoch festgehalten werden, dass die Warenfinanzierung ein effektives Instrument zur Unterstützung von Unternehmen ist und ihnen dabei hilft, flexibel und schnell auf Veränderungen im Markt zu reagieren und sich somit langfristig erfolgreich am Markt zu positionieren.

Jetzt unverbindlich und kostenlos Finnzierungsanfrage starten

Sich als Unternehmen selbständig um ein Bankdarlehen zu bemühen, kann langwierig und bei steigenden Zinsniveaus erst recht kostenintensiv werden.

Im Gespräch mit dem Beraternetzwerk 24/7 concepts erklärt Dennis Kahl, Inhaber und Gründer der Pecunia Flow ® Unternehmensberatung, wie Unternehmen einen hausbankunabhängigen Zugang zur passenden Finanzierung ermöglichen werden kann.

Das Interview finden Sie als Online-Ausgabe hier.

Die größte regionale Genossenschaftsbank Deutschlands zählt nun ebenfalls zu den Finanzierungspartnern von Pecunia Flow ®.

WeiterlesenMYOS und Pecunia Flow ® haben eine Kooperation geschlossen und bieten damit zusammen einzigartige Finanzierungslösungen für Online-Händler an, die zum Beispiel auf Amazon, Ebay oder Shopify ihre Waren verkaufen.

Weiterlesen