Wie Unternehmen sich gegen Preisschwankungen absichern können

Aktuelle Preissteigerungen bei Rohstoffe stellen Unternehmen vor Herausforderungen. Mit diesen Maßnahmen können Unternehmen vorbeugen.

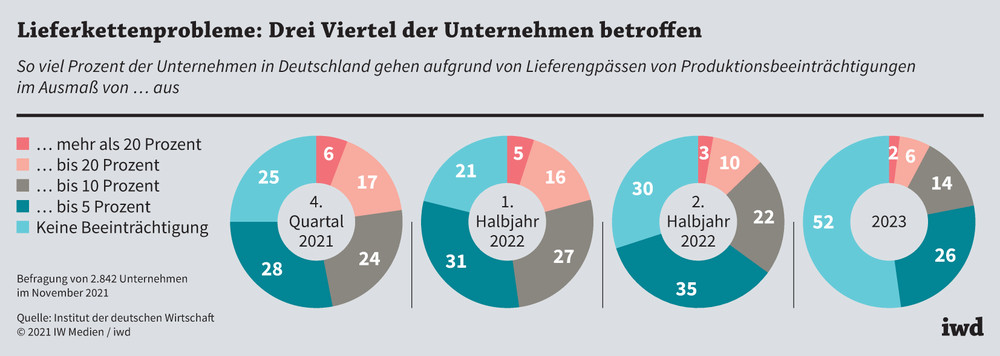

Der Krieg in der Ukraine und die anhaltenden Lieferengpässe haben die Einkaufspreise vieler Rohstoffe nach oben getrieben. Die Kosten für Stahl, Halbleiter, Dünger und Kunststoffe und nicht zuletzt für Energie haben sich zum Teil vervielfacht. Nicht alle Unternehmen können Ihre Lieferketten auf Zulieferern in Europa umstellen. Viele Betriebe mussten deswegen die Produktion runterfahren und Bestellungen stornieren. Andere wiederum haben gefüllte Auftragsbücher, können diese jedoch nicht oder nur mit längeren Lieferzeiten abarbeiten.

Gegen Preisvolatilität absichern

98 Prozent der deutschen Exporteure sind mittelständisch geprägt und verfügen vorwiegend nicht über ausreichende Finanzpolster, um starke Preissteigerungen kompensieren zu können. Grundlegend könnten Unternehmen zwar die gestiegenen Preise an Ihre Endkunden abwälzen. Aber ins besonders für kleine und mittlere Unternehmen (KMU) ist diese Option angesichts eines starken Wettbewerbs häufig nicht möglich.

An den gegenwärtigen Preisen können Unternehmen nichts ändern; sie können sich allerdings gegen diese extremen Schwankungen absichern.

Diese Volatilität auf den Rohstoffmärkten ist einerseits durch die Pandemie als auch zuletzt durch den Krieg in der Ukraine auf ein historisch hohes Niveau gestiegen.

Unternehmen können sich mithilfe von Banken über sogenannte Termingeschäfte gegen steigende Rohstoffpreise absichern. Dabei nutzen Firmen zumeist die klassische Festpreisabsicherung über sogenannte Forwards oder Futures.

Termingeschäfte als Option für Firmen

Beide Finanzinstrumente werden als „unbedingte Termingeschäfte“ bezeichnet. Dabei verpflichten sich zwei Vertragsparteien, einen bestimmten Basiswert zu einem vordefinierten Preis zu einem festgelegten Termin zu kaufen oder zu liefern. Im Gegensatz zu Futures werden Forwards nicht über Terminbörsen, sondern außerbörslich abgewickelt.

Diese Art von Termingeschäften garantieren demnach einen fixen Preis eines Rohstoffs. Der Nachteil dabei: Sollte der Einkaufpreis in Zukunft fallen, kann das Unternehmen diesbezüglich nicht profitieren. Dies ist allerdings mit Optionsgeschäften möglich. Dabei sind die Betriebe nicht zum Kauf des Rohstoffs des vorab festgelegten Preises verpflichtet.

Diese Art der Optionen gehört zur Gruppe der so genannten „bedingten Termingeschäfte“. Das heißt, ein Unternehmen muss die Option nicht nutzen und kann den Rohstoff zum niedrigeren Kurs kaufen. Jedoch gibt es einen gravierenden Haken: Für diese Wahlrecht zahlen Unternehmen eine Optionsprämie; und diese Kosten sind vergleichsweise zu alternativen Finanzierungsformen hoch. Zudem gilt: je volatiler der Markt, desto teurer die Option.

Strategisch auf Vorrat kaufen

Unternehmen müssen sich an diese deutlich höhere Schwankungen erst gewöhnen. Dabei spielen nicht nur Rohstoffpreise eine zentrale Rolle bei der Geschäftsplanung, sondern auch Währungen, die momentan auch erheblich schwanken können.

Wenn etwa ein deutscher Betrieb Vorprodukte einkauft, die in US-Dollar notieren, geht er, da er im Euro-Raum ansässig ist, ein Wechselkursrisiko ein. Sollte der Dollar – wie aktuell – zulegen, steigen dementsprechend die Währungskosten für ein deutsches Unternehmen. Per Devisentermingeschäft könnten Firmen den Wechselkurs vorab festlegen.

Für Firmen stellt sich allgemein momentan die Frage, ob es nicht besser wäre, den Einkauf von Rohstoffen strategisch anzugehen, um zukünftig mehr Planungssicherheit in der Kalkulation zu bekommen. Beispielsweise ist es möglich, in Phasen niedriger Preise größere Mengen auf Vorrat einzukaufen. So sind die Preise für Metalle wie Kupfer und Blei in den vergangenen zwölf Monaten deutlich gesunken.

Hierbei eignet sich das sogenannte Finetrading als Einkaufsfinanzierung. Bei diesem Finanzierungsbaustein finanziert ein bankenunabhängiger Zwischenhändler – der Finetrader – den Einkauf eines Unternehmens. Das Unternehmen selbst kauft über den Findetrader den gewünschten Rohstoff in höheren Mengen ein. Der Lieferant des Rohstoffs profitiert wiederum vom Wegfall des Zahlungsrisikos seines Kunden, da der Finetrader direkt nach der Lieferung der Ware bezahlt. Der Finetrader selbst gewährt dem Unternehmen für die Rückzahlung ein Zahlungsziel von bis zu 120 Tagen und verlangt dafür eine Gebühr, deren Höhe von der Bonität des Unternehmens und der Dauer des Zeitraums bis zur Rückzahlung abhängt. Ein weiterer Vorteil für die einkaufende Firma: Sie kann ihre Ware dann bestellen, wenn sie produzieren will, und bezahlt erst, wenn sie am Markt Umsatz generiert.