Umsatzbasierte Finanzierung – wann ist es sinnvoll?

Inhaltsverzeichnis

- Definition der Umsatzbasierten Finanzierung

- Wann ist die Umsatzbasierte Finanzierung sinnvoll?

- Vorteile der Umsatzbasierten Finanzierung

- Die Vorteile im Überblick:

- Nachteile der Umsatzbasierten Finanzierung

- Erforderliches Einkommen

- Nicht geeignet für lange Laufzeiten

- Wie können Unternehmen eine Umsatzbasierte Finanzierung nutzen?

- E-Commerce-Geschäft

- Unternehmen mit saisonaler Performance

- SaaS- und Abonnementgeschäft

- Welche besonderen Formen gibt es bei einer umsatzbasierten Finanzierung?

Eine umsatzbasierte Finanzierung ist eine vielversprechende Finanzierungsmethode, die Unternehmen die Möglichkeit bietet, sich mit minimalem finanziellem Risiko zu entwickeln und zu wachsen. Wenn Sie darüber nachdenken, eine umsatzbasierte Finanzierung in Anspruch zu nehmen, sollten Sie ein paar grundlegende Konzepte zur Kreditvergabe kennen. Wir haben einige Tipps zusammengestellt, unter welchen Bedingungen umsatzbasierte Finanzierungen eine sinnvolle Option für Unternehmen darstellt.

Definition der Umsatzbasierten Finanzierung

Wenn Unternehmen bereit sind zu expandieren, stehen sie oft vor dem Problem, dass Ihnen nicht genügend Wachstumskapital zur Verfügung steht, um sich an die Echtzeitanforderungen ihres Marktes anzupassen.

Die umsatzbasierte Finanzierung ist eine Lösung, die dieses Problem angeht, indem sie Unternehmen im Voraus und auf Abruf finanzielle Mittel zur Verfügung stellt. Es handelt sich dabei um eine Art der Finanzierung, bei der Kapital im Voraus gegen monatlich oder jährlich wiederkehrende Umsätze bereitgestellt wird. Aus dieser Perspektive ist die umsatzbasierte Finanzierung ein Instrument für Unternehmen, um ihren Cashflow effektiv zu verwalten, eine Verlangsamung zu vermeiden und weiterhin verantwortungsvoll zu wachsen.

Wann ist die Umsatzbasierte Finanzierung sinnvoll?

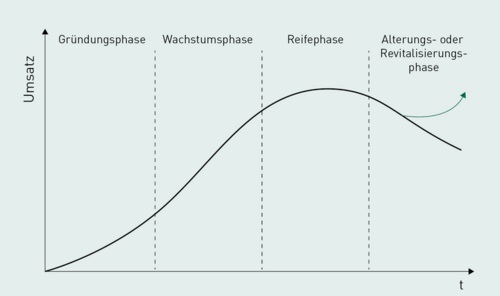

Diese Wachstumsfinanzierung ist eine nicht verwässernde Art der Finanzierung, die ohne Hinzunahme neuer Gesellschafter auskommt und nun auch mittlerweile in Deutschland Fuß gefasst hat. Bis vor kurzer Zeit standen diese Art der Finanzierung nur für große und etablierte Unternehmen zur Verfügung. Während der COVID-19-Pandemie erlebten viele „digital-first“-Unternehmen aufgrund der Zunahme des Online-Shoppings ein beispielloses Wachstum.

Wichtig ist vor allem die Umsatz-Performance: Das zu finanzierende Unternehmen sollte zum Zeitpunkt der Finanzierung bereits belastbare, wachsende Umsätze vorweisen können. Insbesondere für hochmargige Geschäftsmodelle, wie zum Software-as-a-Service (SaaS) kann diese Finanzierungsform eine echte Alternative, oder ein ergänzender Bauststein, der Investorensuche sein. Aber auch für E-Commerce oder D2C Geschäftsmodelle

Für Unternehmen, die schnell wachsen, konstante, monatlich wiederkehrende Einnahmen haben und nicht über die traditionellen Vermögenswerte verfügen, um eine Fremdfinanzierung zu ermöglichen, kann eine umsatzbasierte Finanzierung demnach eine sinnvolle Option sein.

Vorteile der Umsatzbasierten Finanzierung

Umsatzbasierte Finanzierung kann für jede Art von Unternehmen eine sinnvolle Option sein, besonders wenn sie schnell wachsen möchten. Diese Finanzierungsform ermöglicht es Unternehmen, ihren Umsatz als Sicherheit für ein Darlehen zu verwenden, anstatt eines bestimmten Vermögenswerts, des Eigenkapitals oder anderer Sicherheiten. Mit einer umsatzbasierten Finanzierung können Unternehmen ihre Liquidität steigern und Investitionen in neue Technologien, Produkte und Dienstleistungen tätigen, die das Wachstum des Unternehmens unterstützen. Es ermöglicht es Unternehmen auch, ihre Umsätze zu optimieren, indem sie die Wettbewerbsfähigkeit auf dem Markt verbessern.

Die Vorteile im Überblick:

- Keine Sicherheiten oder Bürgschaften erforderlich: Da Sie Ihren Umsatz als Sicherheit für das Darlehen verwenden, müssen Sie keine anderen Sicherheiten oder Bürgschaften bereitstellen. Dies kann ein großer Vorteil sein, insbesondere wenn Sie über keine anderen Vermögenswerte verfügen oder wenn diese bereits besichert sind.

- Schnelle und flexible Finanzierung: Umsatzbasierte Finanzierung ist in der Regel schneller und flexibler als herkömmliche Kredite. Die Kreditgeber sind in der Regel bereit, innerhalb von 24-48 Stunden zu finanzieren, und Sie können das Geld verwenden, wie Sie möchten.

- Kein negativer Einfluss auf Ihr Kreditrating: Da umsatzbasierte Finanzierung keine Schulden hinterlässt, hat es keinen negativen Einfluss auf Ihr Kreditrating. Dies ist ein großer Vorteil gegenüber anderen Arten von Finanzierung, bei denen Schulden hinterlassen werden können (z.B. Kredite oder Leasing).

- Teil eines finanziellen Instrumentariums. Die ertragsbasierte Finanzierung fügt sich als Teil eines größeren Ganzen in die gesamte Finanzoperation eines Unternehmens ein.

Nachteile der Umsatzbasierten Finanzierung

Obwohl die ertragsbasierte Finanzierung viele Vorteile hat, ist sie nicht für alle Unternehmen geeignet. Es gibt mehrere Dinge zu beachten, bevor Sie mit einem umsatzbasierten Finanzanbieter zusammenarbeiten.

Erforderliches Einkommen

Kreditgeber bewerten aktiv die Fähigkeit Ihres Unternehmens, Einnahmen zu generieren. Wenn Sie noch kein Einkommen haben, erhalten Sie möglicherweise nicht den erwarteten Betrag. Wenn Ihre Finanzgeschichte inkonsistent ist, haben Sie möglicherweise ähnliche Probleme. Niedrigere Kredite

Kreditgeber begrenzen die Kredite in der Regel auf der Grundlage des MRR Ihres Unternehmens. Wenn Sie ein relativ kleines Unternehmen sind, kann dies bedeuten, dass Sie nur für einen Kredit in Frage kommen, der viel kleiner ist als die Angel-Investition, die Sie möglicherweise erhalten. Aber wenn der MRR Ihres Unternehmens wächst, können Sie oft weitere Runden von ertragsbasierten Finanzinvestoren bekommen.

Nicht geeignet für lange Laufzeiten

Gründer, die eine Amortisationszeit von mehr als einem Jahr anstreben, sind möglicherweise mit einem regulären Bankdarlehen besser dran als mit einer umsatzabhängigen Finanzierung.

Einnahmenbasierte Finanzierung ist ideal für die Finanzierung kurzfristiger Initiativen, die Einnahmen generieren, die zur Rückzahlung eines Vorschusses verwendet werden können. Dauern diese Tilgungen jedoch länger als ein Jahr, wird ein Bankdarlehen mit fester Laufzeit wirtschaftlicher.

Wie können Unternehmen eine Umsatzbasierte Finanzierung nutzen?

Viele Arten von Unternehmen profitieren von einer umsatzbasierten Finanzierung, aber einige Branchen profitieren am meisten.

E-Commerce-Geschäft

Unternehmen, die Produkte online verkaufen, eignen sich gut für eine umsatzbasierte Finanzierung, da sie schnell in Marketing oder Inventar investieren können, um die Nachfrage zu befriedigen.

Da diese Unternehmen online verkaufen, ist es für Kreditgeber einfach, ihre Leistung auf der Grundlage von Daten aus ihren Buchhaltungs- und Marketingkonten vorherzusagen.

Unternehmen mit saisonaler Performance

Startups schneiden zu bestimmten Jahreszeiten besser ab (z. B.: E-Commerce-Marken am Black Friday) profitieren von der leistungsorientierten Natur des umsatzorientierten Sponsorings.

Sie können Inventar horten und die Werbeausgaben für die Hochsaison erhöhen und dann die daraus resultierenden Einnahmen verwenden, um ihre Kredite schnell zurückzuzahlen.

SaaS- und Abonnementgeschäft

Umsatzabhängige Renditen sind von Umsatzrenditen abhängig, sodass Unternehmen mit stabilen und vorhersehbaren monatlichen Einnahmen eher von dieser Art der Finanzierung profitieren. Beispielsweise melden sich SaaS und Unternehmen an, um monatliche Zahlungen zu erhalten, was ihnen eine klare Vorstellung von den Einnahmen gibt, die sie jeden Monat erwarten können. Diese Vorhersehbarkeit, gepaart mit niedrigen Kosten, versetzt sie in eine bessere Position, um ihre Schulden monatlich zu begleichen.

Welche besonderen Formen gibt es bei einer umsatzbasierten Finanzierung?

Es ist auch wichtig zu beachten, dass es viele verschiedene Formen der einkommensbasierten Finanzierung gibt. Dazu gehören sowohl die Dauer der Förderung als auch die tatsächliche Verwendung der Förderung selbst. Grundsätzlich können beide Kategorien erfasst werden, wodurch eine einfache Unterscheidung zwischen Einzelfällen möglich ist. Anhand des Umsatzes kann zwischen kurzfristigen und langfristigen Finanzierungsarten unterschieden werden.

Kurzfristige und geringwertige RBF-Anlagen, die sich besonders zur Finanzierung von Working Capital eignen, entweder als Factoring einzelner Kundenverträge oder als saisonale Umsatzspitzen. Das sind etwa 1-3 Monatsumsätze, meist im 5- oder 6-stelligen Bereich. Der Unterschied liegt nicht nur in der Höhe, sondern auch in der Rückzahlungsdauer. Kurzfristige, kleine RBF-Anlagen müssen oft innerhalb von Wochen (bis zu 12 Monaten) zurückgezahlt werden.

Langfristige einkommensabhängige Kreditvergabe: Dabei handelt es sich um größere, längerfristige Wachstumsinvestitionen von Risikokapitalinvestoren. Als Kriterium gilt hier, dass die Höhe der Investition mindestens 6 Monatsumsätze beinhaltet und im siebenstelligen Bereich liegt. In der Regel werden die laufenden Kosten des Unternehmens für mehr als ein Jahr zurückgestellt, so dass langfristige Investitionen für das Unternehmenswachstum getätigt werden können. Eine Rückzahlung ist bis zu 5 Jahren möglich.