Zahlungsverhalten von Kunden analysieren

Inhaltsverzeichnis

- Der Kunde als Treiber von Digitalisierung

- Was nichts kostet, ist nichts wert?

- Paradigmenwechsel: Änderung des Blickwinkels aus Sicht von Unternehmen

- Szenario anhand eines Beispiels

- Maßnahmen und Schritte der Analyse

- Erste Durchsicht der Daten

- Zahlungsverhalten: Analyse der Kundenprofile

- Prognose der zukünftigen Einnahmen

- Fazit

Ob Internet der Dinge, Industrie 4.0 oder das derzeit allgemein gültige Schlagwort Digitalisierung: In Folge der zunehmenden Vernetzung von IT-Systemen und Menschen sind alle in der Presse verwendeten Stichwörter stark mit der Nutzung von Big Data verknüpft.

Die Datenerfassung und Auswertung historischer Daten ermöglichen es, Unternehmen Trends zu erkennen und damit einen Einblick in die Zukunft zu gewinnen.

Der Kunde als Treiber von Digitalisierung

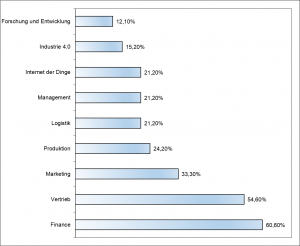

Eine Umfrage der QUNIS-Studie belegt, dass Unternehmen besonders an einer Kunden- und Produktanalyse interessiert sind, wobei ein besseres Monitoring eine große Rolle spielt.

Alleinstellungsmerkmale, zunehmende Komplexität und Kostendruck sind auch im Zeitalter der Digitalisierung exogene Treiber, die jetzt von außen an die Unternehmen herangetragen werden. Laut einer Studie des Bundesverbandes für Logistik werden mittelständische Unternehmen damit zu Reaktionen gezwungen. Wesentlicher Treiber sei der Endkunde, der sich nicht nur im Handel, sondern auch im Dienstleistungsbereich und der verarbeitenden Industrie bemerkbar macht. Die Antwort auf diese Anforderung sei wiederum die Digitalisierung.

Im Zeitalter von Data Mininig lassen sich anhand von statistischen Methoden wichtige Aussagen unter anderem über eine zielgerichtete Werbung im Bereich E-commerce oder der Analyse des Zahlungsverhaltens von Kunden tätigen. Diese Aussage ist auch durch die erstmaligen verfügbaren Mittel seit 1993 nicht neu – das Verständnis ist lediglich anders geworden.

Dieser Beitrag wirft einen kurzen Blick auf die methodische Vorgehensweise bei der Analyse des Zahlungsverhaltens von Kunden und soll die Möglichkeiten der Software R für statistische Berechnungen etwas näher vorstellen. R ist eine frei programmierbare Software für statistische Analysen, deren Skriptsprache für mathematische Berechnungen optimiert ist.

Was nichts kostet, ist nichts wert?

Der wichtigste Vorteil der Umgebung R ist die freie Verfügbarkeit (Open-Source-Lizenz) und daher bei einem restriktiven IT-Budget insbesondere für den Einsatz bei KMU bestens geeignet. In den letzten 5 Jahren hat R Einzug in zahlreichen Unternehmen gehalten und sich damit zur populärsten Software für statistische Analysen etabliert. Insbesondere von Big-Data-Firmen wie z.B. Facebook und Google wird R genutzt.

Paradigmenwechsel: Änderung des Blickwinkels aus Sicht von Unternehmen

Spätestens seit 2013 hat sich in der Wirtschaft der Ausdruck „Predictive Analytics“ (PA) ausgebildet: Statt Daten nur noch allein auf Basis der Historie zu betrachten und zu analysieren – wie noch z.B. beim hochgelobten Mode-Begriff „Business Intelligence (BI)“ – , sind valide Prognosen über zukünftige Entwicklungen das prägnante Ziel von „Predictive Analytics“.

Der Ansatz der PA reicht dabei von der reinen Auffindung von Zusammenhängen und Trends über mathematische Prognosen bis hin zu einer praxisorientierten Automatisierung von Entscheidungsprozessen, wie z.B. von Bestellzeitpunkten beim Einkauf für eine optimale Lagerhaltung.

Die dadurch gewonnenen Einblicke lassen sich häufig auf einem einfachen Weg zu gewinnbringenden Reporting-Tools innerhalb eines mittelständischen Unternehmens weiterentwickeln. Anhand einer Auswertung von PA-Lösungen lassen sich sehr detaillierte Einblicke in das Verhalten von Kunden generieren.

Szenario anhand eines Beispiels

Ein Unternehmen verkauft Outdoormöbel. Mit dem Erhalt der Ware bekommen die Kunden eine Rechnung, die diese innerhalb von 21 Tagen netto – ohne Abzüge – zu zahlen haben. Innerhalb einer Zahlungsfrist von 7 Tagen erhalten die Kunden ein Skonto. Im Zuge der laufenden Ausgaben des Unternehmens, sollte die Liquidität pro Kalenderwoche im Voraus kalkuliert werden. Ziel einer hier vorgestellten Analyse sollt es sein, möglichst viel über das individuelle Zahlungsverhalten des vorhandenen Kundenstamms zu erfahren und für zukünftige neue Rechnungen das „glaubhafteste“ Datum des nächsten Zahlungseingangs zu bestimmen.

Als Basis einer weiteren Analyse dienen die Eckdaten der bereits abgeschlossenen Aufträge der Kunden, für die die Anzahl der Tage von der Rechnungsstellung bis zum Zahlungseingang aus der Buchhaltung bereits bekannt ist.

Maßnahmen und Schritte der Analyse

Für praxisnahe Analyseprojekte wird dabei idealerweise das weitere Vorgehen in drei grundlegenden Schritten unterteilt:

- Anhand von historischen Verkaufsaufträgen der Kunden werden die Daten begutachtet, um erste mögliche Zusammenhänge und Strukturen zu finden,

- Anhand von Ähnlichkeitsstrukturen lassen sich die Kunden nach ihrem Zahlungsverhalten in grundsätzlichen Kundenprofilen aufteilen,

- In Folge der ermittelten Zusammenhänge und der vorgefundenen Strukturen lässt sich dann für eine valide Prognose abschätzen, wann eine offene Rechnung voraussichtlich vom betreffenden Kunden auch bezahlt wird.

Erste Durchsicht der Daten

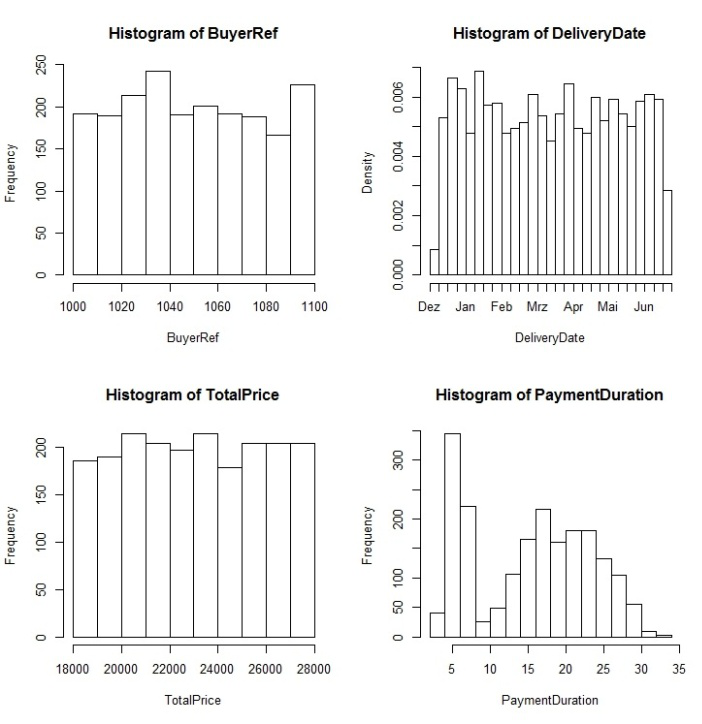

Für eine erste Analyse der bereits vorhanden Daten aus der Buchhaltung können so genannte Korrelationsplots – die eine Abhängigkeit von zwei Eigenschaften zeigen können – als auch Histogramme für die Verteilung dieser Eigenschaften herangezogen werden. Anhand vom Histogrammen lassen sich ohne weiteres die Eigenschaften in Wertebereiche unterteilen, um so die Häufigkeiten der Werte pro Kundenprofil zu bestimmen.

Als Attribute stehen zur weiteren Analyse zur Verfügung:

- BuyerRef – eine Kundennummer;

- DeliveryDate – das Auslieferungsdatum (und damit das Rechnungsdatum);

- TotalPrice – der Bruttopreis der bestellten Waren;

- PaymentDuration – die Anzahl Tage ab dem Auslieferungsdatum bis die Zahlung erfolgte.

An dieser Stelle sei angemerkt, dass sich der Kundenbestand typischerweise viel stärker unterscheiden kann. Je nachdem, ob es sich bei beim Kunden um einen Großkonzern oder einen Privatkunden handelt, kann es anhand dieser Merkmale zu spezifisches Zahlungsverhalten und anderen Abhängigkeiten kommen. Idealerweise wird das Kundensegment über die Kundennummer abgebildet.

Für das hier angesprochene Praxisbeispiel ist das grafische Ergebnis in folgender Abbildung sehen:

Während die ersten drei Histogramme keine Auffälligkeiten für die Merkmale BuyerRef , DeliveryDate und TotalPrice zeigen, ist für den Zahlungseingang (PaymentDuration) ein Peak bei etwa 5 und einem bei etwa 19 zu erkennen. Ein erstes Indiz dafür, dass unterschiedliche Zahlungsverhalten vorliegen.

Durch diese grafische Darstellung der Daten lässt sich erkennen, dass es keine konkrete Auffälligkeiten für die Eigenschaft Auslieferungsdatum (DeliverDate) – und damit das Rechnungsdatum – und dem Bruttopreis der bestellten Waren (TotalPrice) gibt, sondern nur für den Zahlungseingang. Dem zu Folge lässt sich noch nichts konkret über den Zusammenhang zu den einzelnen Kunden aussagen.

Zahlungsverhalten: Analyse der Kundenprofile

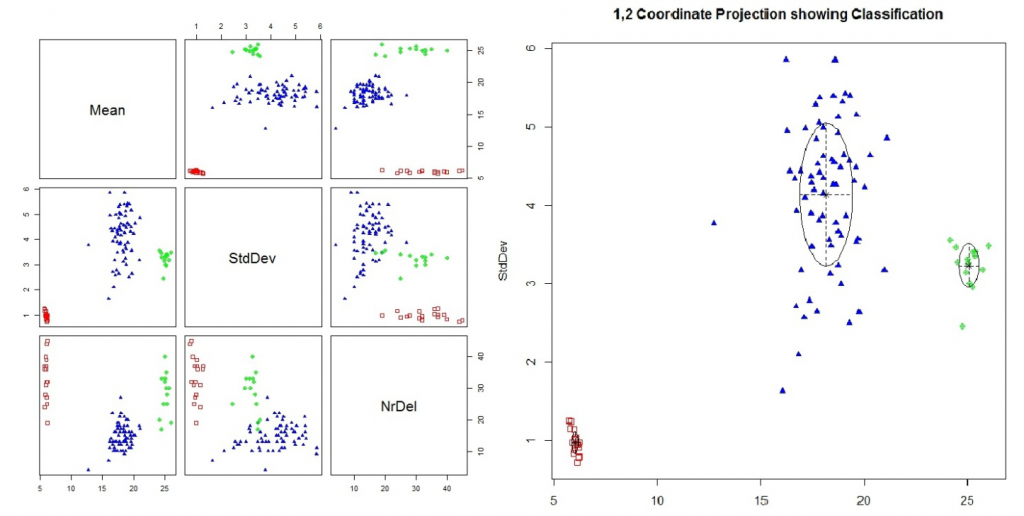

Um die Kunden nach ihrem Zahlungsverhalten in zusammenfassenden Kundenprofilen aufzuteilen, werden für eine grafische Visualisierung die bereits oben angesprochenen Korrelationsplots herangezogen. Das entsprechende Ergebnis ist in folgender Grafik dargestellt, in der die einem Profil zugeordneten Datenpunkte unterschiedlich eingefärbt wurden: Kundenprofil 1 ist blau, Kundenprofil 2 rot und Kundenprofil 3 grün.

Neben den typisch zu erwarteten Gruppen „ich warte bis zum Zahlungsziel“-Kunden (blau) und „Skonto“-Zahler (rot) gibt es die dritte Gruppe (grün), die „ich warte auf die erste Mahnung“-Kunden. Schon allein diese Erkenntnis kann für ein Unternehmen wichtig für die weitere Liquiditätsplanung sein.

Prognose der zukünftigen Einnahmen

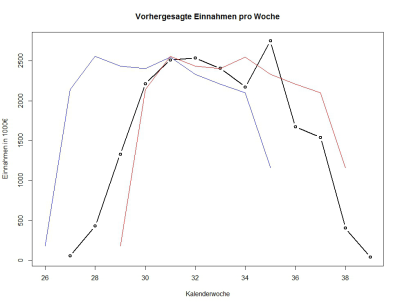

Infolge der Zahlungshistorien eines Kunden können jetzt mittels Zeitreihen auch detailliert das Zahlungsverhalten eines einzelnen Kunden vorhergesagt werden. Um dabei zu ermitteln, wie viele Erlöse über die nächsten Wochen aus den bestehenden offenen Forderungen zu erwarten sind, werden alle prognostizierten Zahlungen pro Woche aufaddiert:

Die schwarze Kurve stellt die Vorhersage der Einnahmen pro Kalenderwoche für die offenen Aufträge dar, während die Kurven in Blau und Rot alte Abschätzungen für eine minimale und eine maximale Zahlungshöchstdauer zeigen. Der Darstellung lässt sich entnehmen, dass in KW 28 ein Zahlungseingang in Höhe von circa 500.000 Euro zu erwarten ist.

Fazit

Die analytischen und statistischen Möglichkeiten, die die Sprache R bietet, sind sehr umfassend und werden ständig im Bereich Data Mining erweitert. Neue Algorithmen werden häufig als erstes in R implementiert, was die Sprache – neben der freien Verfügbarkeit – besonders interessant macht.

Durch den Einsatz von Big Data und dem schrittweisen Aufbau von statistischen Modellen, kann ein Controlling die Unternehmensplanung effektiver gestalten.