Reverse Factoring meets Embedded Finance – Einkaufsfinanzierung anders gedacht

Der Wandel der Märkte, der allgemeine Trend zu spezialisierten Lieferanten und die Zunahme des Outsourcings haben eine vielfältige und mehrgliedrige Lieferkette für Unternehmen unerlässlich gemacht. Einer der größten Herausforderungen dabei ist es, das Working Capital im laufenden Geschäftsbetrieb immer so zu steuern, um auch jederzeit handlungsfähig zu bleiben.

Mit zunehmender Marktmacht tendieren insbesondere Großkunden dazu, immer längere Zahlungsziele durchzusetzen. Dies kann im Extremfall dazu führen, dass der letzte Teil der Kosten erst nach Ablauf der gesetzlichen Gewährleistungsfrist gezahlt wird. Dies hat Auswirkungen auf die Lieferantenliquidität. Gleichzeitig steigt das Ausfallrisiko, im schlimmsten Fall auf existenzbedrohende Ausmaße.

Steigen die Umsätze, erhöht sich der Finanzierungsbedarf – oft über die vereinbarte Kreditlinie des Kontokorrents hinaus. Und das in einer Wirtschaftslage, in der Banken im Euroraum ihre Kreditstandards für Kreditlinien an Unternehmen ohnehin weiter verschärft haben. In diesem Kontext schlägt Reverse Factoring, auch Supply Chain Finance (SCF) genannt, eine geeignete Brücke zwischen einer Absatz- und Einkaufsfinanzierung.

Beim Reverse Factoring handelt es sich um eine Umkehrung der Finanzierungsmethode Factoring. Dabei geht die Initiative vom Abnehmer von Waren und Produkten aus: Dieser veräußert seine Verbindlichkeiten gegenüber dem Lieferanten an ein intermediäres Factoring-Unternehmen, welches die sofortige Bezahlung der Rechnung vom Lieferanten übernimmt. Im Gegenzug wird dem Abnehmer von der Factoring-Gesellschaft ein längeres Zahlungsziel eingeräumt.

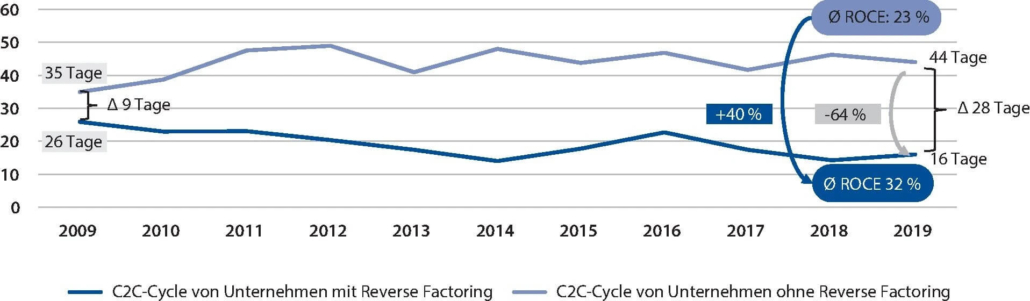

Der Vorteil des Reverse-Factorings besteht speziell darin, dass er den Zielkonflikt „Verkürzung der Debitorenlaufzeit (DSO) und gleichzeitig Verlängerung des Zahlungsziels (DPO)“ in der Lieferanten-Käufer-Beziehung auflöst. Reverse Factoring bietet Unternehmen zudem die Möglichkeit, strategische Beziehungen zu Lieferanten aufrechtzuerhalten oder sogar zu verbessern.

Reverse Factoring ist insbesondere für Unternehmen interessant, die ein großes Interesse an der Liquidität ihrer Lieferanten und der Stabilität ihrer Geschäftsbeziehungen haben; beispielsweise in mehrgliedrigen Zulieferketten.

Als typisches Beispiel wäre hier die Automobilindustrie, Einzelhandel oder Telekommunikation zu nennen. Denn vereinfacht ausgedrückt, beschreibt der Begriff „Lieferkette“ nichts anderes, als ein Netzwerk miteinander verbundener Verkäufer und Käufer, bei dem das Endprodukt des einen Unternehmens der Rohstoff des anderen ist.

Damit dieses vernetzte Konzept reibungslos funktioniert, sind alle Teilnehmer auf den gesunden Cashflow des anderen angewiesen.

Um demnach mögliche negative Auswirkungen auf die Leistung und Stabilität des Lieferanten durch die Verlängerung der Zahlungsfrist zu minimieren und zeitgleich das eigene Betriebskapital zu optimieren, können Käufer Reverse-Factoring-Programme proaktiv anbieten und so einer Cashflow-Interdependenz entgegenwirken.

Reverse Factoring erlebt eine Renaissance

Das Finanzierungsinstrument Reverse Factoring gibt es schon seit Jahrzehnten und erfreut sich in letzter Zeit aufgrund der zunehmenden Unsicherheit der wirtschaftlichen Auswirkungen immer größerer Beliebtheit. Als Vorreiter ließe sich der italienische Automobilhersteller Fiat nennen. In den 1980er Jahren half Fiat seinen Ausrüstungslieferanten, indem es seine Kreditwürdigkeit durch Reverse-Factoring-Vereinbarungen nutzte. Insgesamt senkten diese Vereinbarungen auch die Kosten von Fiat und trugen dazu bei, die Gewinnmargen zu steigern.

Da nicht die Ausgangsrechnung, sondern die Eingangsrechnung vorfinanziert wird, wird der Prozess auch oft als Einkaufsfinanzierung bezeichnet. Das einkaufende Unternehmen, das Reverse Factoring in Anspruch nimmt, kann durch die sofortige Einkaufsfinanzierung über eine Factoring-Gesellschaft von eingeräumtem Skonto profitieren und gleichzeitig das längerfristige Zahlungsziel des Lieferanten in Anspruch nehmen.

Das schafft größere Spielräume für saisonale Spitzen, die sich später auch in höheren Umsätzen niederschlagen können. Ob Unternehmen die Finanzierung revolvierend einsetzen oder hin und wieder punktuell, bleibt ihnen individuell überlassen.

Reverse Factoring als Absatzförderungsinstrument

Reverse-Factoring-Vereinbarungen gelten ferner als regresslos, da der Verkäufer keine Verantwortung gegenüber dem Finanzierungspartner trägt (Non-Recourse-Vertrag). Diese Delkrederefunktion entspricht einer Forfaitierung, bei der Forderungen verkauft werden, ohne dass bei einem Zahlungsausfall des Debitors ein Rückgriff auf den Verkäufer der Forderungen möglich ist. In der Praxis bedeutet dieser Ansatz, dass sich der Lieferant keine Sorgen über Zahlungsausfälle machen muss.

Da es mittlerweile Formen des Reverse Factoring gibt, die auch für Einzelrechnungen geeignet sind, kann dieser Finanzierungsbaustein ebenfalls für Lieferanten als Absatzinstrument von Interesse sein. Zur Finanzierung wird die Lieferantenforderung übernommen.

Ein komplizierter Dreiecks-Rahmenvertrag zwischen dem Abnehmer, dem Lieferant und dem Factoring-Unternehmen muss nicht geschlossen werden. Ebenfalls entfällt der verlängerte Eigentumsvorbehalt, wie bei einer klassischen Einkaufsfinanzierung üblich.

Die Auswirkungen der Harmonisierung der Zahlungsbedingungen können somit abgemildert und im Gegenzug die Lieferantenbasis gestärkt werden. Lieferanten sparen so Kosten für eine Kreditausfallversicherung bei gleichzeitigem Zufluss von Liquidität. Abnehmer erhalten die Option, längere Zahlungsziele zu erhalten und so ihr eigenes Working Capital zu verbessern. Eine Win-Win-Situation für beide Seiten, um gemeinsam zu wachsen – ganz im Sinne einer Lieferkette.

Allgemein lassen sich dadurch folgende Vorteile auf der Lieferanten- und Einkäuferseite festmachen:

- Stabilisierung der Lieferantenbasis durch Verbesserung des Cashflows des Lieferanten,

- Intermediäre Finanzierungspartner zahlen Rechnungen schneller mit attraktiven Rabatten und Lieferanten müssen nicht mehr auf die Begleichung ihrer Forderungen warten,

- Durch Reverse Factoring wird zuvor gebundene Liquidität freigesetzt, was zu einem verbesserten Cashflow und einem besseren Cashflow-Management führt,

- Reverse Factoring trägt dazu bei, die Lieferkette zu stärken und Risiken zu reduzieren,

- Einkäufer können das Working Capital optimieren und positive Cash-Effekte generieren.

Eingebettete Absatzfinanzierung

Einfach, unkompliziert und digital liegen derzeit ebenfalls im Trend. Online shoppen und beim Check-Out mittels KYC-Prozess die Option „in Raten zahlen“ angeboten bekommen – das ist ein Beispiel für Embedded Finance.

„Buy now, Pay Later“ (BNPL) ist derzeit wohl die sichtbarste und häufigste Form der eingebetteten Finanzierung. Prominente Anbieter sind hier die Zahlungsdienste Afterpay oder Klarna, die Nutzer*innen direkt beim Bezahlen Optionen zur Finanzierung oder zum Käuferschutz anbieten.

Embedded Finance beschränkt sich aber nicht auf die privaten Kunden, sondern ist auch für Unternehmenskunden im B2B-Bereich interessant; Schließlich haben diese im Rahmen ihrer Lieferketten oder der Zusammenarbeit mit anderen Unternehmen hoch fragmentierte Transaktionsphasen und Nachkaufzyklen. Eine der offensichtlichsten Anwendungen ist die Rechnungsfinanzierung oder die Unterstützung von Lieferkettenprozessen auf B2B-Marktplätzen.

Das eröffnet auch kleineren Unternehmen (KMU) den Zugang zu einer innovativen Form der Betriebsmittelfinanzierung. Lieferanten können die neue Möglichkeit der Digitalisierung ebenfalls nutzen und eine marktbasierte Zahlung am „Point of Sale“ (POS) unmittelbar anbieten. Für mittelständische Unternehmen kann Reverse Factoring ein Mittel zur Liquiditätssicherung aus zwei Perspektiven sein: Unternehmen können das Reverse Factoring nutzen, indem sie es für sich als Lieferanten bei Vertragsverhandlungen mit Großkunden einsetzen oder es selbst mit ihren eigenen Vorlieferanten vereinbaren.