Was ist Revenue Based Financing (RBF)?

Revenue Based Financing – auf Deutsch „umsatzbasierte Finanzierung“ – ist ein alternatives Finanzierungsmodell, das vor allem bei Startups, E-Commerce-Unternehmen und wachstumsstarken Betrieben immer beliebter wird. Im Gegensatz zu klassischen Bankkrediten oder Investorenmodellen hängt die Rückzahlung hier nicht von festen Raten oder Anteilen ab, sondern vom Umsatz des Unternehmens.

Das bedeutet: Verdient dein Unternehmen mehr, zahlst du schneller zurück. Läuft es einmal schwächer, sinkt auch deine Rückzahlungsrate. Diese Flexibilität macht RBF zu einem idealen Instrument für Gründer, die Kapital benötigen, ohne Kontrolle oder Unternehmensanteile abzugeben.

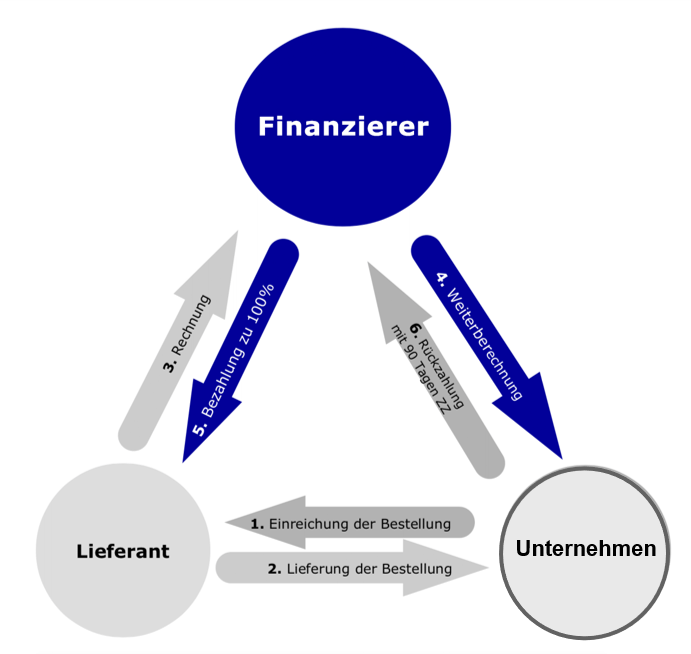

Wie funktioniert umsatzbasierte Finanzierung?

Das Prinzip ist einfach:

- Du erhältst eine Finanzierungssumme, z. B. 200.000 Euro.

- Statt fester Raten wird ein Umsatzanteil (z. B. 5–10 %) für die Rückzahlung vereinbart.

- Die Rückzahlung läuft, bis eine vorher definierte Gesamtsumme (Kapital + Gebühren/Multiplikator) erreicht ist.

Dadurch passt sich die Rückzahlung deinem Geschäft an. Hast du ein starkes Quartal, zahlst du schneller zurück. Läuft es schwächer, musst du dich nicht mit starren Raten belasten.

Vorteile von Revenue Based Financing für Gründer & Unternehmen

1. Keine Abgabe von Anteilen

Im Gegensatz zu Venture Capital oder Investorenlösungen behältst du die volle Kontrolle über dein Unternehmen.

2. Flexible Rückzahlung

Du zahlst nur dann mehr, wenn du auch mehr verdienst – planbar und fair.

3. Schnelle Kapitalbereitstellung

Während Banken oft Wochen oder Monate brauchen, um Kredite zu prüfen, können RBF-Anbieter innerhalb weniger Tage Kapital bereitstellen.

4. Planbare Gesamtkosten

Von Beginn an ist klar, wie viel du maximal zurückzahlst. Keine Überraschungen, keine versteckten Zinssprünge.

Praxisbeispiel: E-Commerce in der Black Week

Gerade im Online-Handel ist Liquidität entscheidend. Nehmen wir Anna, Gründerin einer nachhaltigen Sportswear-Marke.

Um die Nachfrage in Peak-Zeiten wie Prime Day, Black Week oder Cyber Week zu bedienen, muss sie Ware vorfinanzieren und Marketingbudgets hochfahren. Klassische Banken tun sich schwer, solche kurzfristigen Peaks zu finanzieren.

Mit Revenue Based Financing erhält Anna kurzfristig 200.000 Euro, kauft Ware, startet eine große Marketingkampagne und skaliert ihren Umsatz. Die Rückzahlung erfolgt automatisch über ihre Umsätze in den Wochen danach.

So ermöglicht RBF es E-Commerce-Händlern, nicht nur mitzuhalten, sondern in Hochphasen richtig durchzustarten.

Risiken & Grenzen von Umsatzbasierter Finanzierung

Natürlich gibt es auch Punkte, die Unternehmer beachten müssen:

- Kosten: RBF ist oft teurer als ein klassischer Bankkredit. Die Flexibilität hat ihren Preis.

- Geschäftsmodell: RBF eignet sich nur, wenn du regelmäßige, gut messbare Umsätze hast – etwa im E-Commerce oder SaaS.

- Planung: Durch die variable Rückzahlung sind exakte Cashflow-Prognosen schwieriger.

- Verfügbarkeit: Nicht jedes Unternehmen kommt für RBF in Frage – Anbieter prüfen vorab Umsatzhistorie und Geschäftsmodell.

Für wen eignet sich Revenue Based Financing?

RBF ist besonders interessant für Unternehmen mit regelmäßigen, skalierbaren Umsätzen. Typische Zielgruppen sind:

- Startups mit starkem Wachstum, die Anteile behalten wollen

- E-Commerce-Händler, die Liquidität für Marketing & Warenbestände benötigen

- SaaS-Unternehmen, die wiederkehrende Umsätze haben

- Digitale Creator & Content-Unternehmen, die in Reichweite und Ads investieren wollen

Nicht geeignet ist RBF für Firmen mit unregelmäßigen Umsätzen oder unsicherer Geschäftsgrundlage.

Revenue Based Financing bei M&A-Transaktionen

Ein spannendes Feld, in dem umsatzbasierte Finanzierung immer mehr an Bedeutung gewinnt, sind Fusionen und Übernahmen (M&A).

Hier müssen Unternehmen oft kurzfristig große Summen bereitstellen, um Deals abzuschließen. Klassische Bankfinanzierungen dauern jedoch zu lange und sind wenig flexibel.

Mit RBF kann die Übernahme finanziert werden, ohne unflexible Schulden aufzunehmen oder Eigenkapital abzugeben. Der Clou: Die Rückzahlung erfolgt über den Umsatz des gekauften Unternehmens – angepasst an dessen tatsächliche Entwicklung. Das sorgt für Flexibilität und Planungssicherheit.

Marktüberblick

Der Markt für Revenue Based Financing wächst rasant. Die Anbieter nutzen meist API-Schnittstellen, um in Echtzeit die Umsatzdaten von Shopsystemen, Payment-Providern oder SaaS-Tools zu prüfen. So können sie innerhalb weniger Stunden entscheiden, ob und in welcher Höhe Kapital bereitgestellt wird.

Zukunftsausblick: Umsatzbasierte Finanzierung 2026

Revenue Based Financing wird in den kommenden Jahren weiter an Bedeutung gewinnen. Gründe dafür sind:

- Startups & E-Commerce suchen Alternativen zu Banken.

- Digitale Infrastrukturen machen schnelle Umsatzanalysen möglich.

- Gesundheitssektor & neue Branchen öffnen sich für flexible Finanzierungsmodelle.

- Konjunkturelle Entwicklung: Mit einer Erholung der Bauwirtschaft und der Stärkung der digitalen Wirtschaft steigen die Anwendungsfälle.

Besonders spannend: Auch in Prime Days, Black Week oder saisonalen Peaks wird RBF ein Standardtool werden, um Unternehmen schnell mit Wachstumskapital auszustatten.

Fazit: Revenue Based Financing als Wachstumstreiber

Revenue Based Financing ist mehr als nur ein Trend. Es ist eine echte Alternative zu Krediten und Investorenkapital, die es Gründern und Unternehmern ermöglicht, flexibel zu wachsen, ohne Anteile abzugeben.

Ob im E-Commerce zur Black Week, bei der Finanzierung von SaaS-Wachstum oder sogar bei M&A-Transaktionen – RBF schafft Spielraum, wenn klassische Finanzierungen nicht passen.

Für Unternehmer heißt das: Wer rechtzeitig prüft, ob RBF zum eigenen Geschäftsmodell passt, verschafft sich einen klaren Wettbewerbsvorteil – besonders in einer digitalen, schnelllebigen Wirtschaft.

FAQ – Revenue Based Financing / Umsatzbasierte Finanzierung

1. Was ist Revenue Based Financing?

Revenue Based Financing (RBF) ist eine Finanzierungsform, bei der ein Unternehmen Kapital erhält und die Rückzahlung über einen festen Prozentsatz des Umsatzes erfolgt, bis die vereinbarte Gesamtsumme erreicht ist. Vorteil: Flexible Rückzahlung ohne Anteilsabgabe.

2. Für wen eignet sich umsatzbasierte Finanzierung?

RBF eignet sich besonders für Startups, SaaS-Unternehmen, E-Commerce-Händler und digitale Creator mit wiederkehrenden, planbaren Umsätzen. Nicht geeignet für stark saisonale oder unregelmäßige Geschäftsmodelle.

3. Welche Vorteile hat Revenue Based Financing?

- Flexible Rückzahlung an Umsatzentwicklung

- Keine Abgabe von Unternehmensanteilen

- Schnelle Bereitstellung von Kapital

- Planungssicherheit durch feste Gesamtsumme

4. Welche Risiken gibt es bei RBF?

- Höhere Kosten im Vergleich zu klassischen Bankkrediten

- Nicht für alle Geschäftsmodelle geeignet

- Rückzahlung kann bei schwankendem Umsatz unvorhersehbar sein

- Anbieter prüfen sorgfältig Umsatzhistorie und Geschäftsmodell

5. Wie funktioniert RBF im E-Commerce?

E-Commerce-Unternehmen nutzen RBF, um kurzfristig Kapital für Lagerbestände, Marketingkampagnen oder Peak-Events wie Prime Day und Black Week zu erhalten. Rückzahlungen erfolgen flexibel über die erzielten Umsätze.

6. Kann Revenue Based Financing für M&A genutzt werden?

Ja. RBF kann Übernahmen finanzieren, ohne dass der Käufer starre Schulden aufnehmen oder Eigenkapital einsetzen muss. Die Rückzahlung erfolgt über die Umsatzentwicklung des übernommenen Unternehmens, was Flexibilität bietet.

7. Welche Anbieter gibt es für Revenue Based Financing?

International bekannte Anbieter sind Clearco, Capchase, Wayflyer. In Deutschland aktiv: Uplift1, re:cap, Banxware. Viele Anbieter nutzen APIs, um Umsatzdaten in Echtzeit zu prüfen.

8. Wird Revenue Based Financing 2026 wichtiger?

Ja. Durch digitale Infrastrukturen, wachsende Startups, E-Commerce-Boom und M&A-Transaktionen gewinnt RBF an Bedeutung. Auch in speziellen Events wie Prime Day oder Black Week wird die Nachfrage steigen.