Wareneinkaufsfinanzierung stärkt Wachstum

Inhaltsverzeichnis

- Überfällige Zahlungen werden zum Liquiditätsrisiko

- Verkürzung der Debitorenlaufzeit als ein Schlüssel zu mehr Liquidität

- Wareneinkaufsfinanzierung für eine stärkere Liquiditätswirkung

- Reverse Factoring

- Wareneinkaufsfinanzierung

- Fazit

- In nur wenigen Schritten zu mehr Liquidität – Die Pecunia Flow ® Unternehmensberatung unterstützt Sie dabei.

- Jetzt unverbindlich und kostenlos Finnzierungsanfrage starten

Der klassische Kontokorrentkredit bei einer Hausbank bildet weiterhin den Kern der kurzfristigen Wareneinkaufsfinanzierung mittelständischer Unternehmen in Deutschland, wird aber verstärkend durch das Finanzierungsinstrument Factoring ergänzt.

Dennoch gilt neben dem klassischen Bankkredit der Lieferantenkredit als das wichtigste Finanzierungsinstrument bei der kurzfristigen Fremdfinanzierung der KMU.

Dieser Blogbeitrag veranschaulicht, dass durch alternative Finanzierungsinstrumente und dem erheblichen Refinanzierungsbedarf kleiner und mittlerer Unternehmen weiteres Wachstumspotenzial eröffnet werden können.

Überfällige Zahlungen werden zum Liquiditätsrisiko

Bei der Umfrage des Atradius-Zahlungsbarometer gaben 93 Prozent der befragten Unternehmen in Deutschland an, dass Rechnungen im vergangenen Jahr zu spät bezahlt worden sind. Von der Rechnungsstellung bis zur Zahlung überfälliger Forderungen warteten deutsche Firmen durchschnittlich 40 Tage. In diesem Studienergebnis nannten rund 22% der befragten Unternehmen eine Forderungslaufzeit von 31 bis 60 Tagen und rund 13 Prozent sogar eine Forderungslaufzeit von mehr als 60 Tagen.

Dieses Resultat sei insbesondere in den Bereichen der kleineren und mittleren Unternehmen (KMU) sowie branchentypisch innerhalb des Fertigungs- und Handelssektors festzustellen. Gemäß Angaben der befragten Unternehmen nutzt fast die Hälfte eine Verzögerung von Zahlungszielen für die kurzfristige Finanzierung des Umlaufvermögens und weist damit auf eine oftmals unzureichende Liquidität hin.

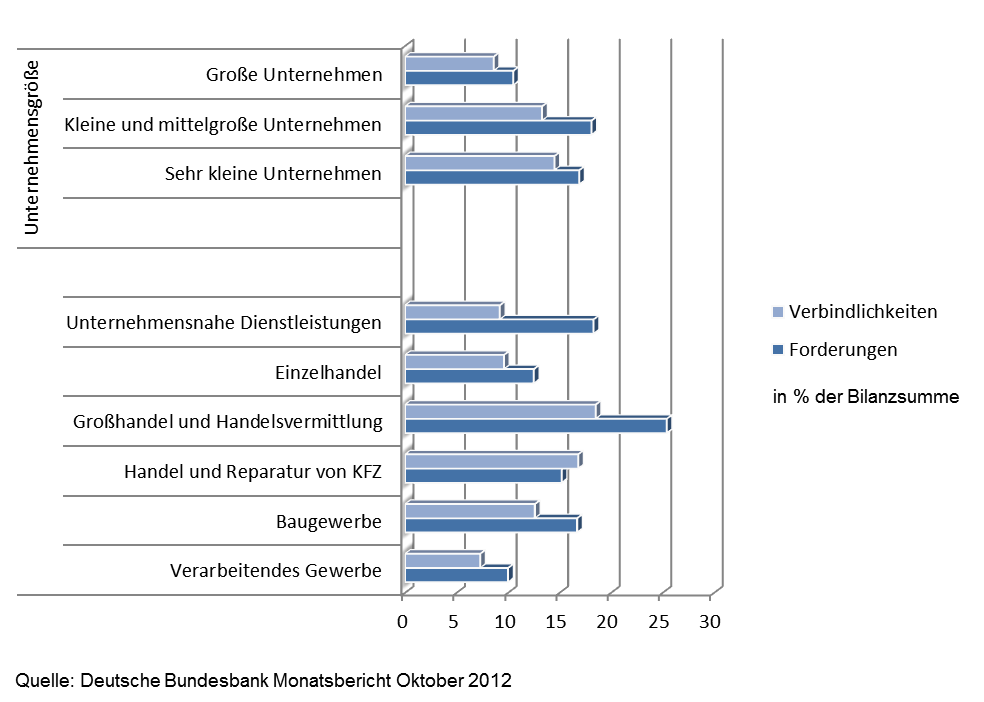

Der Trend, dass Lieferantenkredite für die KMU sowie Unternehmen mit einem hohen Wareneinsatz ein besonderes Gewicht haben, wurde bereits in der Analyse von der Deutschen Bundesbank im Jahr 2012 aufgegriffen:

Aus diesen charakterisierten Rahmenbedingungen leiten sich für Finanzierung kleinerer und mittlerer Unternehmen in Deutschland ein auffallender Bedarf nach einem professionellen Working-Capital-Management und Liquiditätsmanagement ab.

Verkürzung der Debitorenlaufzeit als ein Schlüssel zu mehr Liquidität

Unternehmen verfügen derzeit über sehr vielfältige Möglichkeiten, das Working Capital zu entlasten und gebundene Liquidität zu heben. Die Betrachtung der Debitorenlaufzeit hat sich dabei als integraler Bestandteil des Working Capital Managements bereits etabliert.

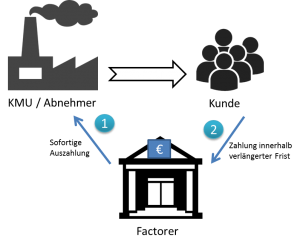

Die Debitorenlaufzeit, auch Days Sales Outstanding (DSO) genannt, ist eine wichtige Kennzahl für die finanzielle Leistungsfähigkeit eines Unternehmens und beschreibt die durchschnittliche Bindung des Forderungsbestandes eines Unternehmens. Knackpunkt an dieser Stelle ist, dass Unternehmen für zügige Zahlungseingänge sorgen müssen, um dieser Kapitalbindung entgegenzuwirken. Um die Wettbewerbsfähigkeit eines Unternehmens zu Erhöhen und das Produktportfolio für potenzielle Neukunden attraktiver zu gestalten, sind längere Zahlungsziele aus vertrieblicher Perspektive jedoch wichtig. Mit dem Finanzierungsbaustein Factoring können Unternehmen diesem Problem adäquat begegnen.

Es handelt sich dabei um eine – je nach Umsatz bzw. Forderungshöhe – mitwachsende und „atmende“ Finanzierungsform, die unabhängig von der klassischen Bankfinanzierung vereinbart werden kann und auf die Werthaltigkeit der Forderungen aufbaut.

Im Rahmen des Factorings werden 80 % – 90 % des Gegenwerts der Forderungen sofort in liquide Mittel umgewandelt. Mindestens 10 % bleiben als sogenannter Sicherheitseinbehalt (Rücklagen) als Rückerstattung übrig, um mögliche nachträglichen Abzüge wie Rabatte, Boni, fehlerhafte Lieferungen und andere Kundeneinwände abzudecken. Diese Rückstellung für eventuelle Mängelrügen und Einreden wird nach einer vollständigen Zahlung des Kunden wieder aufgelöst.

Der Forderungsverkauf verkürzt die Debitorenlaufzeit und verhilft Unternehmen zu einem schnellen und sicheren Liquiditätszuwachs – unabhängig von den mit Kunden vereinbarten Zahlungskonditionen. Auch in der Sanierungs- und Restrukturierungsphase von Unternehmen kann Factoring eine wichtige Ergänzung der Finanzierungsstruktur darstellen, da es sich unmittelbar auf den Cashflow eines Unternehmens auswirkt.

Allerdings besteht mittels des Finanzierungsinstrumentes Factoring nicht die Chance, den hohen Anteil der Verbindlichkeiten aus Lieferung und Leistung auf der Passivseite der KMU zu heben.

Wareneinkaufsfinanzierung für eine stärkere Liquiditätswirkung

Wie bereits oben beschrieben, nutzt die KMU nach wie vor Lieferantenkredite für die Finanzierung des eigenen Umlaufvermögens, wobei die Rückzahlung der gelieferten Waren häufig nicht zum festgelegten und vereinbarten Fälligkeitstermin erfolgt. Aus dieser Tatsache lässt sich ein Bedarf nach einem verlängerten Zahlungsziel für den Wareneinkauf ableiten.

Reverse Factoring

Das Reverse Factoring – auch häufig Lieferanten- oder Einkaufsfactoring genannt – stellt eine potenzielle Möglichkeit der optimalen Wareneinkaufsfinanzierung dar. Im Wesentlichen geht es dabei um eine Vorfinanzierung der Verbindlichkeiten eines Abnehmers gegenüber seinem Lieferanten.

Für den Abnehmer selbst bietet sich der Vorteil, dass dieser die Finanzierung seiner Einkäufe optimieren und gleichzeitig auch längerfristige Zahlungsziele ausschöpfen kann.

Das Reverse Factoring ist ein Instrument der Wareneinkaufsfinanzierung für große Unternehmen, da es bei häufig wechselnden Lieferantenbeziehungen weniger flexibel ist, oftmals nur sehr große Einkaufsvolumen vorfinanziert werden und daher eine relative Marktmacht gegenüber dem Zulieferer notwendig ist

Wareneinkaufsfinanzierung

In einem Szenario, in dem Produkte eine längere Anschaffungszeit erfordern, reicht der Einsatz von Factoring jedoch nicht aus. Denn zunächst muss die Produktion gestartet und das Lager gefüllt werden. Sind die Möglichkeiten der Inanspruchnahme von Lieferantenkrediten begrenzt, benötigt das Unternehmen eine zusätzliche Finanzierungslösung, um eine Brücke zwischen Materialbeschaffung und Kundenzahlungen schlagen zu können.

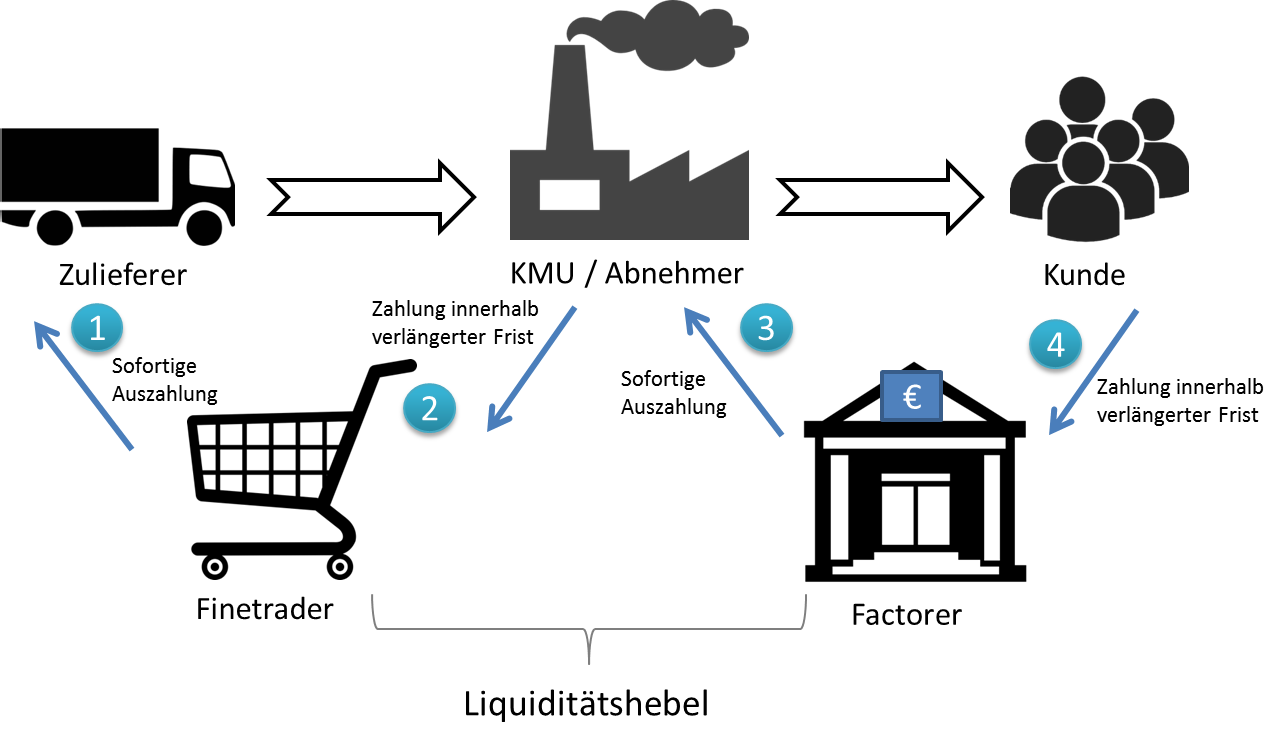

Ein geeigneter Baustein, der die Verhandlungsposition gegenüber den Lieferanten erheblich stärkt sowie zeitgleich die Liquidität des Unternehmens durch den Einkauf verbessert, ist die Warenvorfinanzierung. Bei dieser Finanzierungsform wird lediglich ein dritter strategischer Partner als intermediärer Zwischenhändler eingeschaltet, der die Bezahlung des Wareneinkaufs übernimmt. Worum es bei dieser alternativen Finanzierung geht? Um die Verlängerung des Zahlungsziels für Waren, Material und Dienstleistungen in Relation zu einem originären Lieferantenkredit.

Das einkaufende Unternehmen selbst verhandelt autonom die entsprechenden Konditionen mit seinem Lieferanten und informiert den Zwischenfinanzierer über die erzielte Einigung der bestellten Waren. Der Finanzier bezahlt die Lieferung zu den vereinbarten Konditionen innerhalb der gegebenen Skontofrist. Das beziehende Unternehmen zahlt den Betrag später an den zwischengeschalteten Einkaufsfinanzierer innerhalb der mit ihm vereinbarten Zahlungsfrist.

Strategisch klug eingesetzt, kann das Instrument Einkaufsfinanzierung eine günstige Finanzierungsquelle für die KMU sein und Liquiditätsengpässe bedarfsgesteuert überbrückt werden. Dazu gehört die Flexibilität, Einkaufsopportunitäten und Sonderverkäufe zu nutzen genauso, wie die sofortige Bezahlung der Rechnung an den Lieferanten durch einen Finanzdienstleister als Bindeglied.

Hohe DPO-Werte (Kreditorenlaufzeit) sind gerade in Krisenzeiten ein sicherer Puffer für ein Unternehmen. Welcher Nutzen aus der Einkaufsfinanzierung jeweils am größten ist, hängt jedoch vom jeweiligen Geschäftsmodell eines Unternehmens ab. Im Wesentlichen lassen sich dennoch folgende Vorteile ausmachen:

- Saisonale Produktspitzen in größeren Losgrößen können abgedeckt werden,

- Entlastung der Kontokorrentlinie und Verbesserung des bankinternen Ratings,

- Stärke Position bei Verhandlungen über Skonto-Konditionen und Rabatten mit dem Lieferanten,

- Keine Stellung von dinglichen Sicherheiten gegenüber dem Zwischenfinanzier,

- Durch strategischen Einsatz ist eine höhere Rentabilität sowie eine Erhöhung der Eigenkapitalquote möglich.

Insbesondere in den Branchen Handel, Industrie und Produktion empfiehlt sich eine Einkaufsvorfinanzierung als lohnenswertes Finanzierungsinstrument zur Cashflow-Optimierung.

Fazit

Es zeigt sich, dass die alternativen Finanzierungsinstrumente Finetrading und Factoring nicht miteinander konkurrieren müssen, sondern sich vielmehr gegenseitig komplementieren.

Der kombinierte Einsatz dieser beiden Finanzierungsinstrumente stellen alternative Lösungen für die KMU auf der Einkaufs- und Absatzseite dar und sind eine sinnvolle Ergänzung zum originären Lieferantenkredit.

Diese beidseitige Finanzierung ist insbesondere für Unternehmen interessant, die einem saisonalen Geschäft unterliegen und führt zu einer Working-Capital-Optimierung.

Die zusätzliche Liquidität kann gezielt dafür verwendet werden in weitere Gewinn bringende Maßnahmen zu investieren oder vorhergehende Verbindlichkeiten abzubauen.

In nur wenigen Schritten zu mehr Liquidität – Die Pecunia Flow ® Unternehmensberatung unterstützt Sie dabei.

Ihr Unternehmen hat der Reihe nach größere Einkaufsvolumen, die Sie gegenwärtig noch über Aval- oder Kontokorrentkredite finanzieren?

Eine optimale Wareneinkaufsfinanzierung ist genau so komplex als auch wichtig – Nehmen Sie unser kostenfreies Erstgespräch in Anspruch.

Jetzt unverbindlich und kostenlos Finnzierungsanfrage starten

Dieses Angebot richtet sich ausschließlich an Gewerbetreibende.

Gemäß unserer Datenschutzerklärung können sie jederzeit ohne Angabe von Gründen von Ihrem Widerspruchsrecht Gebrauch machen und die erteilte Einwilligungserklärung mit Wirkung für die Zukunft abändern oder gänzlich widerrufen.